搭上芯片“风口”再推股权激励 晶晨股份扭转净利连降两年局面可持否?

前不久,晶晨半导体股份有限公司(688099.SH,下称“晶晨股份”)再次推出股权激励计划,与2019年股权激励方案相似,本次公司通过股权回购授予员工800万股。预计2021 到2024 年合计摊销费用2.53亿元。

2020年,晶晨股份股权激励摊销费用达到超0.7亿元,叠加汇兑损失影响,其净利润出现下滑。不过今年上半年,公司业绩已企稳回升,并得到机构的青睐。

9月24日公司公告称,子公司上海晶毅将其持有的芯来半导体约2.22%的股权转让。此后,公司将对其由“权益法”改为“公允价值计量”核算,交易预计增加公司2021年下半年净利润合计约3789万元。

下游需求与技术升级 业绩终于回暖

公开资料显示,晶晨股份成立于2004年,以音视频解码芯片起家,后逐步发展为多媒体SoC设计龙头。目前公司已经成为国内最大的智能机顶盒、智能电视和AI音视频系统终端等智能多媒体SoC芯片供应商之一。

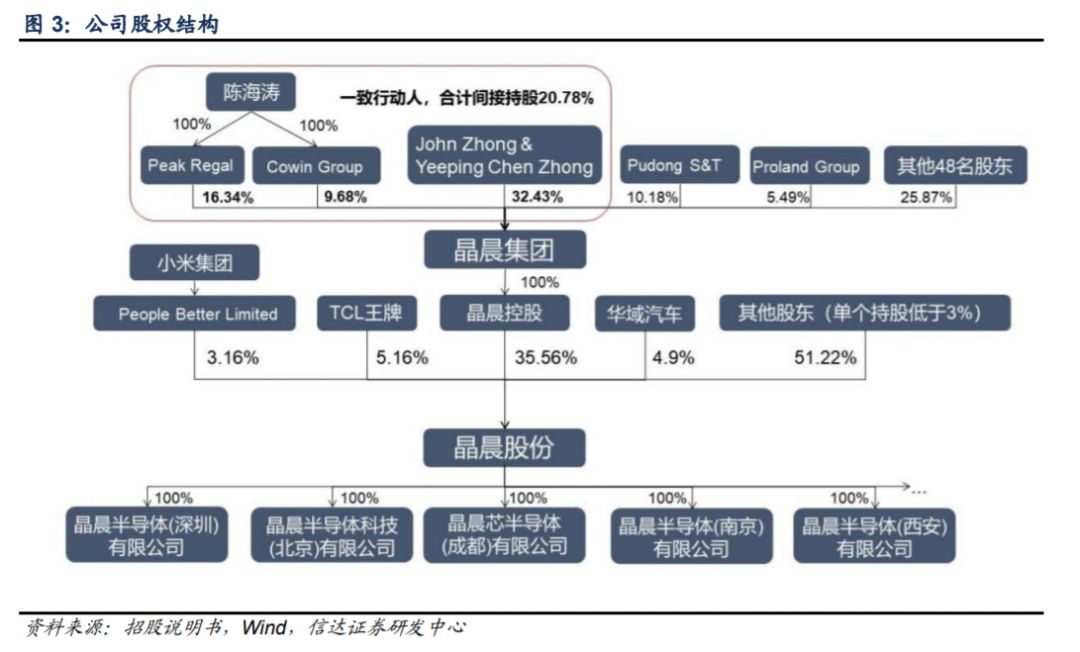

公司股份结构相对集中,其实控人钟培峰和陈奕冰夫妻通过间接控股持股20.78%;产业伙伴战略入股,公司第二股东TCL持股5.16%,小米集团间接持股3.16%。

除上述两家公司以外,晶晨股份的下游合作伙伴有阿里巴巴、百度、创维等企业,以及移动、联通、电信、俄罗斯电信等电信运营商。

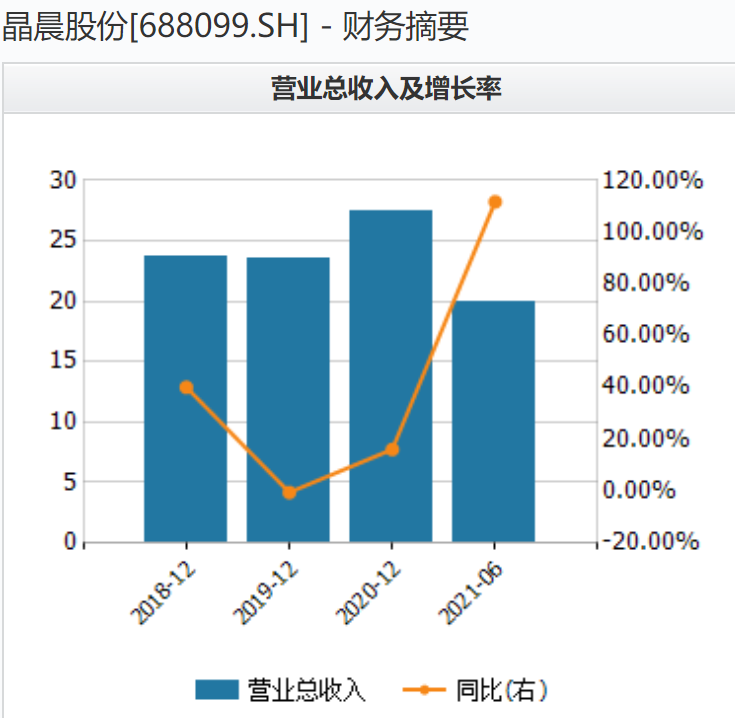

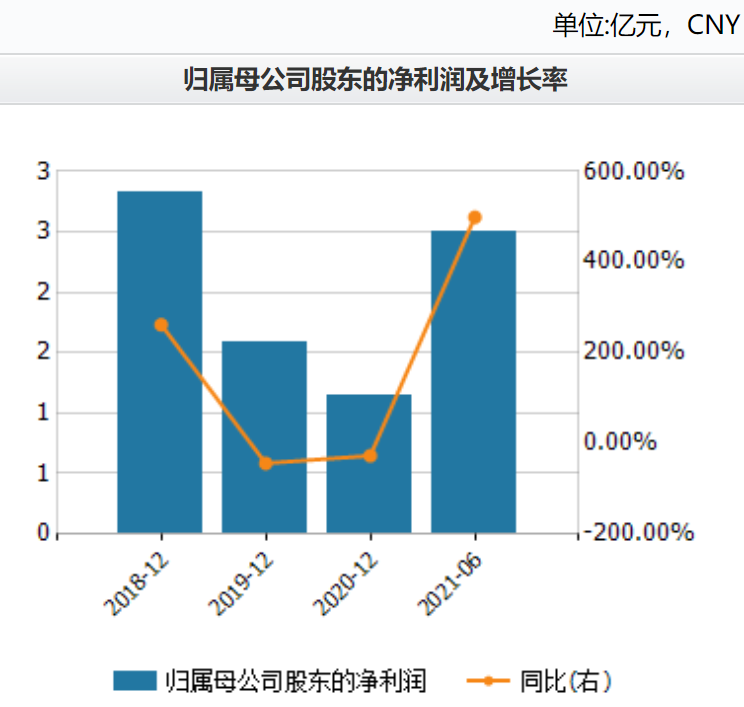

2021年上半年,晶晨股份营业收入20.02亿元,同比增长111.8%;归母净利润为2.5亿元,同比增加499%。

中信证券指出:“公司盈利能力显著提升,主要因消费电子需求回暖,以及公司技术产品长期积累的竞争优势,如产品结构改善、部分新品成本摊销结束、部分高端产品单价较高等。”

或许,高比例的研发费用是晶晨股份保持技术优势的核心原因之一。2019、2020年及今年上半年,研发费用分别为4.6亿元、5.8亿元、3.84亿元,占同期营业收入均在20%左右。截至2021年上半年末,公司研发人员人数为944人,占全体员工81.8%。

受益于此,公司投资回报率有所上升。2021年中报显示,其净资产收益率(加权)为8.14%,每股收益为0.61元/股,去年同期均为负值。

(数据来源:Wind数据,下同)

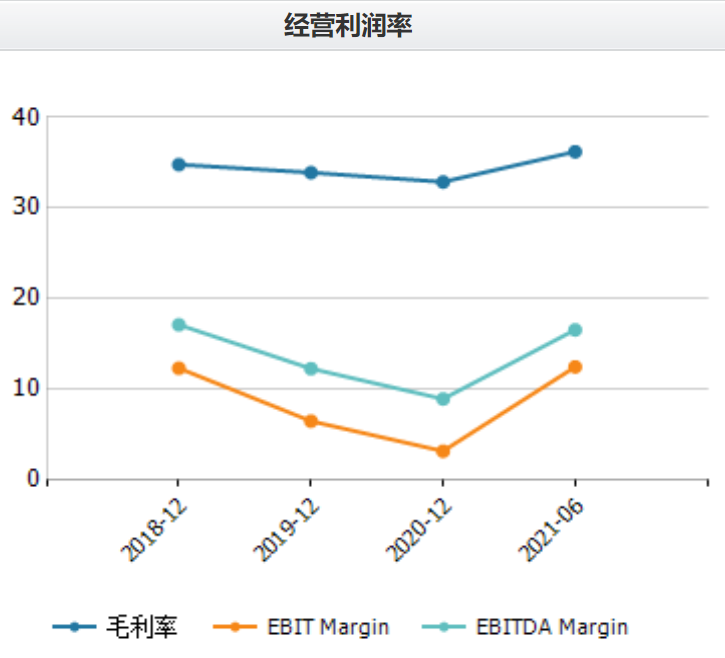

同期,晶晨股份销售费用为3633.93万元,同比下降21.2%。在此背景下,公司毛利率同比增加7.65个百分点至36.23%;净利率为12.44%,去年同期为负值。

信达证券对此分析称:“公司毛利率始终稳定在30%以上,显示出公司在多媒体 SoC 芯片设计上技术占优势地位;2021 年市场缺芯的情况下,预计公司毛利率将有上行趋势。”

芯片布局见效 机构持股增加

据流媒体网统计,2021年上半年,运营商采购约4380万机顶盒,有望引领机顶盒进入新一波换机周期;而海外市场的智能机顶盒渗透率尚低,这也带来开拓海外市场机会。

前瞻研究院预测,2025年全球智能电视出货量将达到2.3亿台,智能电视SoC芯片是智能电视的核心关键部件,市场规模有望同步提升。

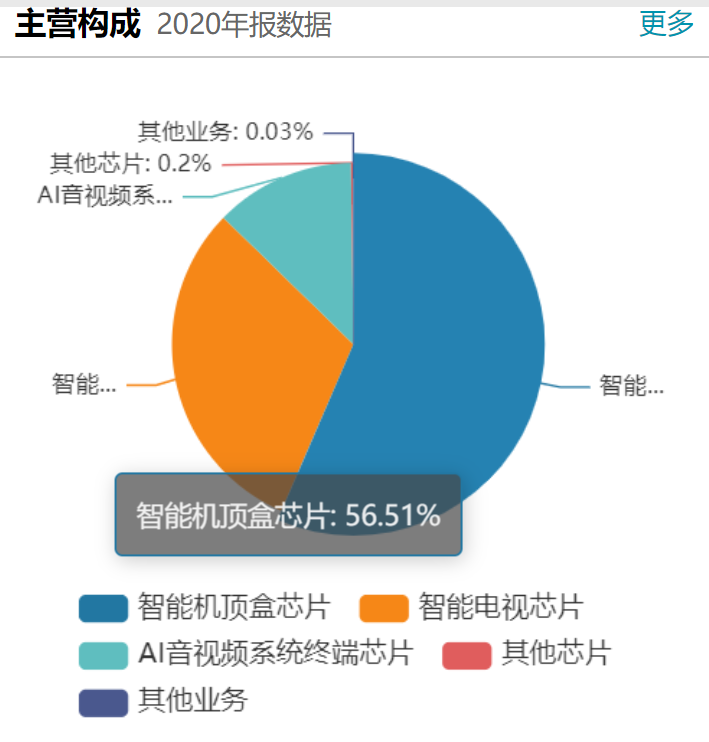

晶晨股份主要产品分为智能机顶盒芯片、智能电视芯片、AI音视频系统终端芯片和其他芯片。其中,智能机顶盒芯片占比过半,并且毛利率也显著高于其他产品。

为了应对市场旺盛的下游需求,晶晨股份存货水平显著提升。今年上半年末达到6.2亿元,去年年末为3.3亿元;而应收账款则从去年年末的2.22亿元减少到1.81亿元。

Wind数据统计,公司2021年上半年的营业周期(存货周转天数+应收账款周转天数)为84.8天,相比去年同期的149天增加了四成;总资产周转率从0.29次增加到了0.51次。这表明,晶晨股份市场份额在不断扩张,产品更新迭代快,现金流充足,商品的议价权较强。

基于智能机顶盒芯片的优势,公司在其他多个领域同时发力。截至2021年上半年末,公司针对物联网普及而推出的WIFI+蓝牙芯片并已部分实现量产并持续研发,并于2021年8月推出了自主研发的首款支持高吞吐视频传输的双频高速数传Wi-Fi5+BT5.2单芯片,成功量产亟待商用。

汽车电子芯片方面,2020年公司与海外高端高价值客户的合作取得了积极进展,并收到部分客户订单,这促使2021年上半年汽车电子芯片销量稳步提升。

截至今年上半年末,基金机构对公司的合计持股达到1.01亿股,相比今年一季度末的6626万股进一步上升。前十大流通股东中,基金机构占据了五个席位。

股权激励与汇率变化 致净利润波动

尽管有研发优势,但晶晨股份过往净利润并不稳定。2018年至2020年,公司营收分别为23.7亿元、23.6亿元、27.4亿元,归母净利润分别为2.83亿元、1.58亿元、1.15亿元。

对于去年净利润下滑的情况,晶晨股份解释称:“2020年股权激励确认的股份支付费用较高,2020年第四季度美元对人民币汇率大幅下降,公司全年汇兑损失5742万元。”

原来,晶晨股份存在大量的境外销售和采购,主要以美元报价和结算,汇率的变化给其业绩带来了一定的不确定性。晶晨股份属于芯片设计公司,其芯片产品的制造和封装则分别交由台积电、长电科技完成。目前,芯片制造、芯片封装产能紧张,公司研发种类较多,新品推出速度不可避免低于一体化公司。

针对未来可能面对的经营压力,晶晨股份已采取一些措施。

2019年及2021年,晶晨股份两次发布股权激励,分别向568与438名员工授予股票。公司通过股份回购,每次均授予800万股,单次均占总股本的1.95%。

两轮股权激励和股票期权计划合计需摊销总费用约为3.38 亿元。其中,2020年摊销费用为 0.74亿元,预计2021 到2024 年摊销费用依次为1.21 亿元、0.86 亿元、0.45 亿元、0.1亿元。

未来,公司拟建立常态化股权激励机制,这同时将带来一定的财务压力。

9月24日晶晨股份公告,子公司上海晶毅将其持有的芯来半导体约2.22%的股权转让,转让对价为1998.4万元。上海晶毅原本持有芯来半导体4.44%的股权,交易完成后,持股降为2%。

公告显示,公司将对其由“权益法”改为“公允价值计量”核算,此次股权转让事项及对芯来半导体核算方法的变更,预计增加公司2021年下半年净利润合计约3789万元。

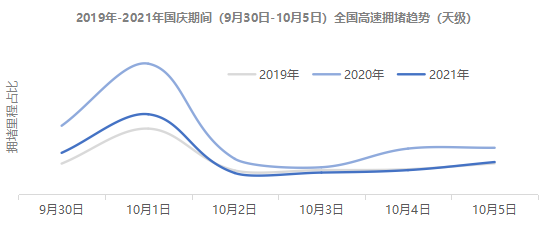

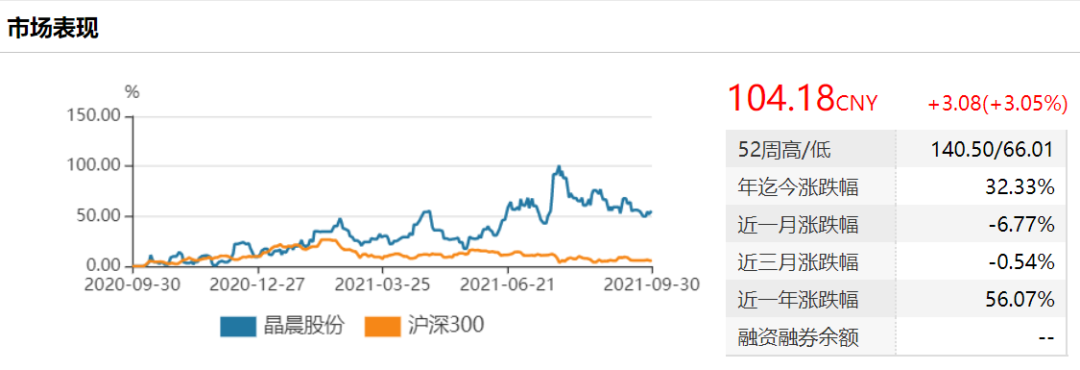

二级市场上,近期公司股价有所回调,截至9月30日,晶晨股份报收104.2元/股,近两个月股价累计下滑20%,目前市值428亿元,动态市盈率70倍。

关于晶晨股份的投资价值,国信证券分析称:“将公司与瑞芯微、全志科技、北京君正等可比公司进行对比,基于公司持续提升的竞争力,认为公司估值相比于行业平均水平仍有上升空间,给予‘增持’评级。”

无独有偶,华西证券持有相似观点:“受益于下游电子消费需求回暖,公司经营情况良好,在国内处于行业龙头地位,盈利能力迎来拐点,并逐渐提升。预计公司2021-2023年营收分别为46.20亿元、62.22亿元、78.16亿元,归母净利润分别为5.97亿元、8.83亿元、11.53亿元,对应的PE分别为79.31倍、53.66倍、41.11倍。”(来源:投资者网 思维财经出品)