360数科小微观察系列:小微企业主家庭与生意正在分家

长期以来,小微企业主、个体工商户的家庭作坊式经营,决定了企业现金流即家庭现金流。近日,360数科调研发现,在数字经济催化下,小微企业主经营意识逐渐增强,其家庭与生意正在分家。

受限于个体、小微属性,尤其是初创小微企业,其启动资金绝大多数来源于家庭原始积累。在此基础上,后续经营过程中“单打独斗”的生存情况,也迫使这部分人群在权衡经济活动和家庭生活以后,将各种资源和资本混合使用。这一普遍现象,成为了后续小微企业融资难问题的症结所在:没有账目记录、没有规范的经济核算,既不区分各个经营项目的成本和收益,也不区分个人消费和企业支出,风险很难把控。

近日,360数科小微观察报告数据显示,从生意借款及家庭资产用途单一维度来看,小微企业主家庭与生意正在分家。

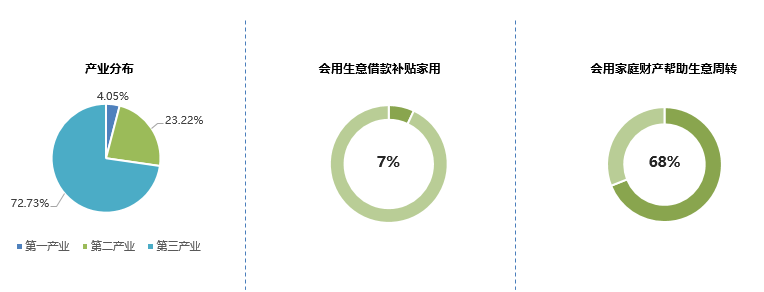

截至今年上半年,公司小微用户主要聚集于第三产业,占比72.73%;第二产业为辅占23.22%。其中,批发和零售行业占比接近40%,住宿和餐饮业占比各接近10%,具备微小微及个体经营的行业特征。

在资金用途方面,68%的小微用户会用家庭财产帮助生意周转,但与此同时,仅有7%的小微企业主会用生意借款补贴家用。对比该组数据2019年同期表现来看,虽然由家庭流向生意的周转资金较两年前的73%下降较少,但用生意借款补贴家用比例,则从29%有了大幅下降。由这两组数据对比中可见,小微企业主借款专用意识正不断增强,虽然家庭财产仍较多投入生意,但是从生意向家庭的资金流向已被切割。

小微用户企业、家庭资产分割意识淡薄,与其获取融资难,借款渠道单一密不可分。从小微企业自身出发,明确资金用途、规范经营流水、加强企业财务管理等,都是从内因解决自身融资难题,主动拥抱金融风控的手段。

在小微企业融资难问题上,风控问题居于首位,并主要体现在三个方面。一是有效信息获取难,小微企业因管理制度不完善、经营流水不规范,其资质难以仅仅依靠其提供的信息进行全面评估;二是风控成本高,从实际操作出发,小微企业的信息搜集、模型测试、风险评估等环节与大中型企业类似,但从融资额度评估综合成本,则远高于大中型企业;三是风控效果提升难,小微企业在不同行业、地域呈现不同特点和周期,即使是单个企业的风险,在不同经营阶段亦存在不同变量,这些都对风控提出了诸多挑战。

金融科技的出现,从一定程度上为小微风控提供了解题思路。

以360数科为例。风控成本方面,通过自研的智能引擎Argus,360数科将风控贯穿贷前、贷中、贷后全链条,精准评估小微企业风险,解决了传统金融机构单位风控成本高的问题。从信息获取角度出发,针对小微企业信贷的痛点问题,全新升级的Argus风控引擎企业版,通过整合征信、工商、税务等多方面的数据,通过信息维度的拓展有效甄别因信息不对称而引发的风险。从风控效果来看,360数科针对每个用户构建了关系图谱,利用“第四代的实时图计算引擎”, 实现了40%以上的通过率,截至去年年底,小微信贷不良率维持在0.94%,大幅低于借条用户1.5%的不良率水平。

今年以来,360数科不断加强小微业务侧重,并在下半年接连开启两轮“小微助力计划” ,优惠力度覆盖全国,单笔借款最高可减免6000元。截止目前,活动已累计发放借款优惠券共计1.2万张,免息奖金池累计逾百万。

值得肯定的是,中国的小微企业融资市场已初步形成了优势互补的多元化、多层次体系。传统银行,非银行类金融机构,金融科技企业,建立了差异化的信贷覆盖。未来,360数科将继续推动普惠金融服务下沉作为企业的任务,秉持安全基因,充分发挥科技优势,为小微企业提供更符合自身需求的灵活产品。

(以上图为360数科提供授权中国网财经使用)