基金经理“奔私”开启第二春,过来人自述激情殆尽“亚历山大”

来源:财联社 作者:陈俊岭

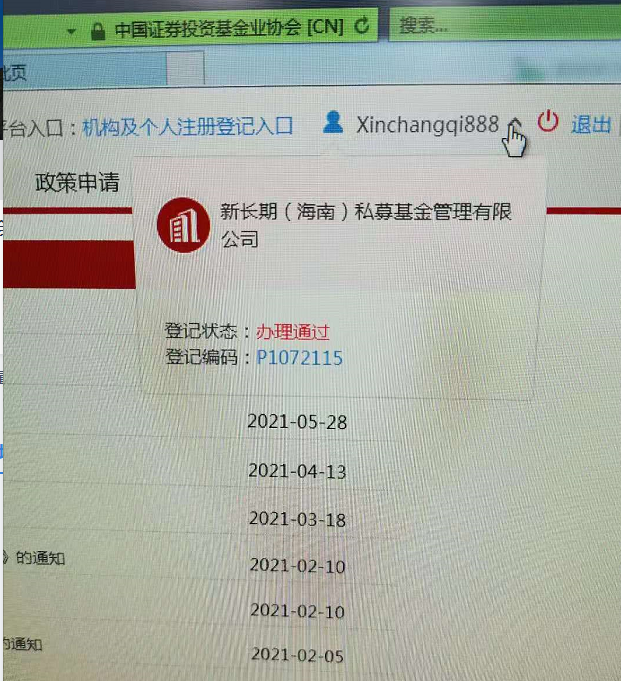

“新长期、新起点、新机遇,值得纪念的一天!”两周前,长盛基金前FOF业务总监赵宏宇在获知注册的私募基金“办理通过”后,发朋友圈庆祝道。

赵宏宇曾在长盛基金担任基金经理长达12年。2020年9月,在离任长盛基金一年后,他持股100%的新长期(海南)私募基金正式成立,业务类型为私募证券投资基金和私募证券投资类FOF基金。

两周后,来自博时基金和南方基金的两位基金经理——韩茂华和蔡望鹏联手创办的海南海鹦私募基金,也拿到了中国证券投资基金业协会的正式批文,两位合伙人分别持股私募基金的51%和19%。

从掌管数十亿、甚至数百亿资金的公募基金经理,到一家名不见经传的新私募基金合伙人,抛弃的是“声誉”、“平台”和可观的“业绩报酬”,换来的却是一个崭新却又未卜的“未来”。

私募合伙人,基金经理们的“新名片”

7月13日午后,财联社记者友情转发了某中字头公募基金的宣传片。十多分钟后,一位多年未曾谋面的朋友“小窗口”打招呼——“你到XX基金了啊?我们刚好和他们有合作。”

与这位朋友的初识是在几年前一个饭局上,当时大家互换名片,这位朋友供职于北京一家背景显赫的私募基金,他负责打理这家私募几只基金,主要策略包括CTA、宏观对冲等。

时隔几年,他仍停留在我的朋友圈,只是彼此并无太多互动。直到今天“小窗口”聊天,才知道我们都换了东家,我从一家基金子公司回到了财经媒体,他则与几个朋友注册了一家私募基金。

按照他发来的私募名称,我在中基协私募管理人备案信息找到了私募基金的基本信息。公司两位登记备案的合伙人均来自他此前所供职的知名私募基金,其中一位的还曾在全球知名对冲基金工作过。

这家私募登记于今年5月中旬,业务类型为:私募证券投资基金金额私募证券投资类FOF基金。今年6月,他们刚刚备案了第一只私募基金,名称为“XXXX配置私募证券投资基金”。

“首只人民币产品月初已经开始运作了,国内的刚开始做,还管了一只美元基金,美元基金规模要大一些。当然,国内外的策略会有些差异……”在微信的另一端,他简单地介绍这家私募的情况。

高光与暗礁,“奔私”的理想与现实

从一家大私募到一家新私募,这位朋友勇敢地跳出了自己的“舒适圈”,这样的案例媒体关注度并不多。相比之下,媒体更关注那些从公募基金“奔私”的明星基金经理的故事。

在2019年8月,从长盛基金离职后,赵宏宇远赴美国伊利诺伊大学芝加哥分校进修FMBA,2020年8月归国后,正式创办了新长期(海南)私募基金,直到今年6月24日正式拿到中基协批文。

从首次提交资料到最终拿到批文,赵宏宇的私募梦走了将近4个月。当他朋友圈庆祝“办理通过”后,不少昔日长盛基金的同事纷纷点赞,其中也有几位同期离开长盛基金、后供职他家基金的前同事。

并不是所有的基金经理,都能实现职场上的“无缝衔接”。最新的一个案例,海南海鹦私募基金两位合伙人韩茂华和蔡望鹏,早年曾是博时基金研究部同门师兄弟,如今再次携手成为私募合伙人。

从私募基金管理人备案信息看,韩茂华和蔡望鹏均有一段职场“空窗期”,时间都在2021年1月至4月,从前东家宣布基金经理离职到变身新私募基金合伙人,他们身份转折背后都有一段故事。

在日前接受财联社专访时,汇泉基金创始合伙人梁永强坦言,从长盛基金离开后,也面临“搞私募”,还是“做公募”的选择,最终他认识了志同道合的杨宇,才有了这样一家个人系公募的诞生。

从万人瞩目的基金经理或基金公司高管,到一家名不见经传的新私募或个人系公募,在“光鲜”和“潇洒”的背后,也有很多不足以外人道说的“艰难”与“迷茫”。

一位曾供职某头部公募、后紧随公司投资总监创业的合伙人,在经过最早几年激情燃烧岁月后,已渐渐感到乏力。“行业竞争激烈,老板压力很大,空降高管水土不服。”他说。

作为一家个人系公募基金,这位合伙人曾信心满满地憧憬未来,但几年下来,他发现公募圈竞争内卷化愈发严重,头部效应很明显,即便他们在某细分赛道具备一些优势,但投资人却更信任头部的产品。