基金代销市场竞争硝烟四起 券商两项保有规模市占率“双升”

随着公募基金市场不断壮大,近年来代销市场硝烟四起,银行、券商、独立基金销售、保险等机构之间的竞争愈发激烈。第三季度,在机构代销基金保有规模整体下降的背景下,券商依旧表现出色,“股票+混合公募基金保有规模”环比降幅明显低于银行及独立基金销售机构,保有规模市场占有率也在持续提升。

保有规模市占率

券商提升银行“缩水”

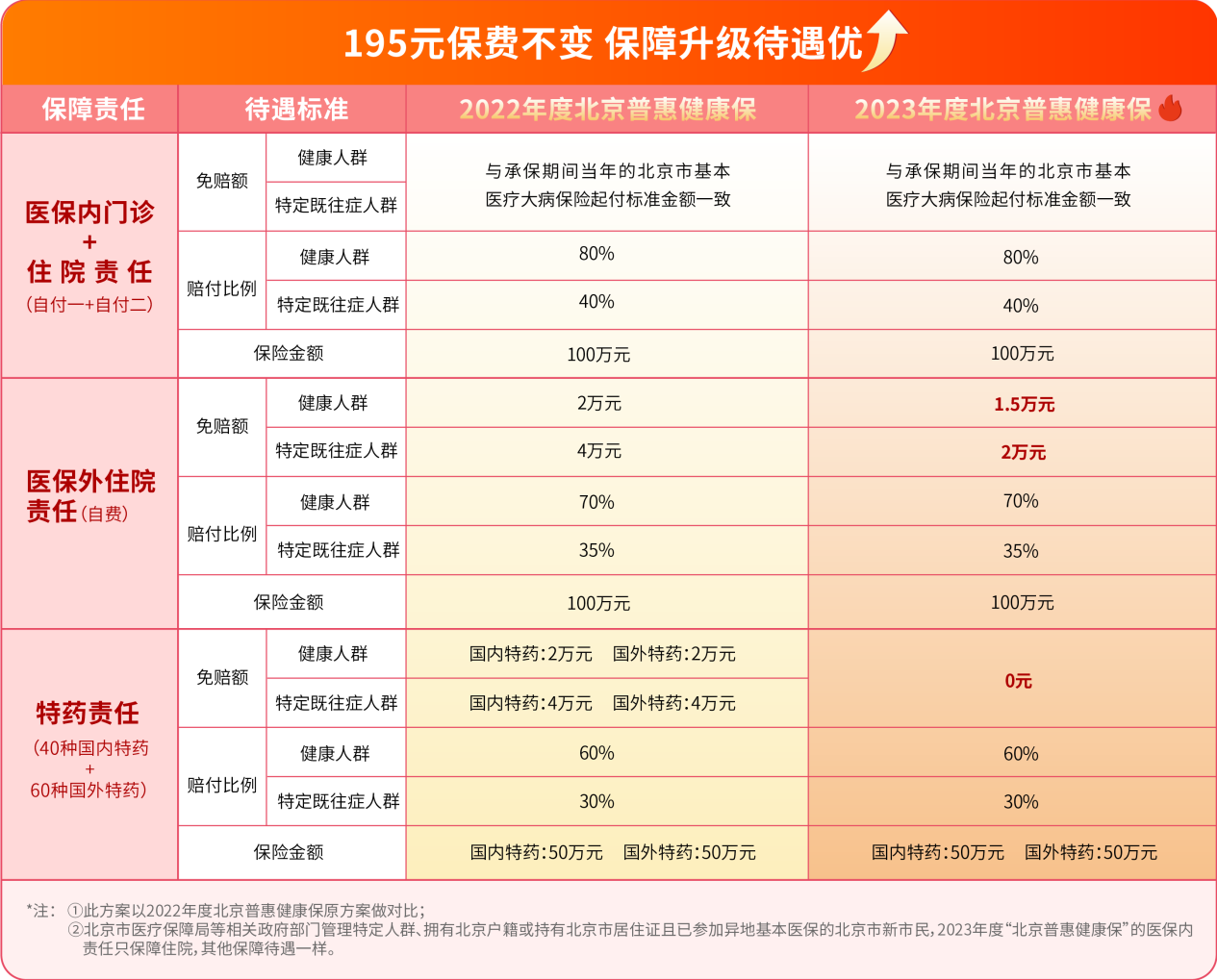

11月10日晚间,中国证券投资基金业协会发布的销售机构公募基金销售保有规模百强榜单(以下简称“基金代销百强榜单”)显示,第三季度,各类机构“股票+混合公募基金保有规模”合计为5.707万亿元,环比下降9.96%;“非货币市场公募基金保有规模”合计为8.3552万亿元,环比下降3.72%。

对于上述两项保有规模较二季度均出现下降,国泰君安非银行业首席分析师刘欣琦表示,“主要原因是第三季度市场下跌,万得全A指数下跌12.61%,导致基金净值回撤,基金保有规模下降。剔除权益基金后的非货基金(主要是债券基金)规模26482亿元,环比增长13.2%,权益市场波动下,投资者持续增配债基。”

此外,中金公司研究部银行业研究员周基明表示,“经历第二季度的回暖后,第三季度资本市场波动再次影响了基金保有规模表现,反映出目前国内财富管理机构仍处于发展初期,在帮助客户进行资产配置、应对市场波动方面能力不足。今年以来,机构资产管理业务规模与营收增长趋势背离,亦反映了这一现状。”

《证券日报》记者梳理基金代销百强榜单注意到,各类代销机构中,券商占据了53家,较第二季度增加了1家;银行为27家,较第二季度增加了1家;独立基金销售机构18家,较第二季度减少2家;保险及代理机构2家,数量未发生变化。

从“股票+混合公募基金保有规模”来看,第三季度,券商保有规模合计为1.168万亿元,环比下降5.79%;银行保有规模合计为3.0686万亿元,环比下降11.68%;独立基金销售机构保有规模合计为1.4284万亿元,环比下降9.73%;保险及代理机构规模为420亿元,与第二季度相同。

从市场占有率方面来看,各大机构激烈竞争(保险及代理机构规模较小,不对比),券商“股票+混合公募基金保有规模”占比由第二季度的19.56%提升至第三季度的20.47%;银行的保有规模占比由第二季度的54.81%下降至53.8%;独立基金销售机构保有规模占比由第二季度的24.96%提升至25.03%。

在“非货币市场公募基金保有规模”方面,第三季度,券商保有规模为1.3694万亿元,环比下降3.27%,市场占有率小幅提升至16.39%;银行保有规模合计为3.9367万亿元,环比下降6.4%,市场占有率下降至47.12%;独立基金销售机构保有规模为2.9969万亿元,环比下降0.3%,市场占有率提升至35.87%;保险及代理机构规模为522亿元,环比增长2.96%。

可以看出,第三季度,券商表现总体出色,首先是“股票+混合公募基金保有规模”的降速低于银行及独立基金销售机构。尽管券商上述两项保有规模均有小幅下降,但其市占率仍持续提升。

刘欣琦认为,市占率提升主要是因为第三季度统计口径调整,QDII等基金从其他类基金调整为权益基金,而较大的几只QDII基金为场内ETF基金,因此造成平安证券等券商权益基金规模环比大幅提升。

券商代销保有规模

及市场排名有望再提升

第三季度,各大基金代销机构中,由于券商市场集中度较低,竞争格局更为激烈,排名波动明显,其中,“代销一哥”为华泰证券,“股票+混合公募基金保有规模”及“非货币市场公募基金保有规模”均位列券商第一,在百强总榜排名第12位。此外,中原证券、平安证券、中航证券等中小券商也表现优异。

基金代销百强榜单显示,53家券商中有10家“股票+混合公募基金保有规模”实现环比增长,中原证券、平安证券增幅均超10%,分别为18.6%、16.07%;另有11家券商该项保有规模环比降幅均超10%。“非货币市场公募基金保有规模”方面,有13家券商实现环比增长,其中中原证券、财通证券的增幅均超10%,分别为24.44%、11.11%;此外,4家券商该项保有规模环比降幅均超10%。

谈及中原证券、平安证券“股票+混合公募基金保有规模”的大幅增长,华创证券非银组组长、首席分析师徐康认为,“主要原因可能是券商客户风险偏好相对较高,在市场环境显著下行时韧性较高。”

“当前基金代销业务的竞争仍集中于渠道端,而与其他类型机构相比,券商在渠道端处于劣势;但随着统计口径调整、叠加投资者对基金产品的需求变化,券商代销保有规模及市场排名有望进一步提升。”东兴证券非银金融行业首席分析师刘嘉玮表示,在推进财富管理转型过程中,券商的基金代销业务重心正转向“重投顾”等高附加值、体现券商权益类产品投顾能力优势的方面。基金销售带来的不仅是代销收入,更是多元化产品线布局机遇,以及业务附加值和行业地位的提升。从中长期看,在居民资产配置结构持续调整的背景下,相关业务的持续发力有望为券商业绩提供增长空间。