三重利好加持 医药板块会重回牛市吗?

来源:融通基金

在经历了长达15个月的熊市后,医药似乎有了见底迹象。

十一过后,医药再次探底。10月12日,申万医药指数跌至7749点,之后连涨5日,涨幅达14.16%。

短短时间内,连续两次探底回升,这个“W底”会不会就是医药板块的底部?

申万医药生物指数走势

行情难以预测,但几个事实还是显而易见:

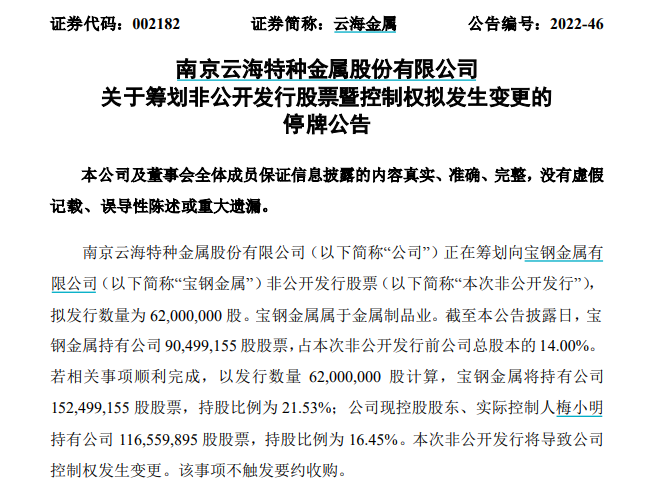

1、医药板块这轮熊市,跌幅已经和历史上最近3次熊市相当

医药板块熊市跌幅

2、这轮医药熊市,杀出了医药板块整体估值的历史新低

根据数据显示,2022年9月26日,申万医药生物指数市盈率(PE)为20.31倍,为2000年申万医药指数上市以来的最低值。

统计区间:2000104-20221010

3、公募基金医药仓位降至2009年以来最低

根据公募基金二季报,截止2022年6月末:全部公募基金医药仓位降至2017年以来低位;

如果剔除医药主题基金,非医药公募基金仓位更是降至2009年以来的历史低位。

公募持仓处于低位,一旦医药行情企稳,或意味着增量资金进来的空间更大。

4、医药板块成交已大幅缩量

在2022年8月15日至8月19日,医药板块成交额仅2249.38亿元,仅占沪深两市成交额的4.29%。在医药板块的“风光”的时候,这一比例能达到16%。

这是医药板块成交额占比近十年的低谷,只有2014年12月-2015年1月、2017年4-5月、2017年8-9月比之更低。

经过15个月的熊市,估值、持仓、成交额占比等指标都显示医药板块或处于较为悲观的底部状态。

医药的反弹可能在情理之中,但反弹的方式却出人意料——

10月14日(上周五)申万医药指数大涨7.13%,连续向上突破5日、10日、20日、60日均线,43只医药个股掀起涨停潮。

这样的大涨在医药板块的历史上,堪称罕见。

数据来源:Wind

到底发生了什么?

国盛证券认为,医药板块在10月14日的爆发并非偶然,是经过了底部出清后,在近期政策利好刺激不断之下,由量变引起的质变,于是等到了10月14日医药板块集体爆发。

到底是有哪些政策利好呢?

7-9月

北京医保局执行DRGs对创新药、创新器械、创新诊疗项目的豁免、

医疗服务价格改革的推进、

创新医疗器械推迟进入集采、

种植牙服务部分价格的温和调控、

脊柱耗材集采。

都是好于市场预期,落地后口腔、器械、骨科等都有修复,也积累了一部分对医药的关注度和调仓意愿。

十一期间

医疗新基建贴息贷款持续落地(加速医疗新基建推进)

某CXO龙头从美国“未经核实名单”移除 (消除部分对于 CXO 的担忧)

十一之后

三季报预告期医药板块有不少企业业绩表现亮眼

10月13日晚间

肝功生化类检测试剂省际联盟集采方案征求意见稿中标规则相对温和

对于集采等政策的悲观预期是这两年压制医药板块情绪的主要因素,历经15个月的调整,市场对政策的负向预期或已充分消化。

从过分悲观的政策认知到正常认知的修复转化是医药板块走出底部的主要逻辑。

一系列政策利好叠加,彻底引爆了医药板块的情绪。

一只穿云箭,千军万马来相见。

10月14日的大涨,让市场对医药板块重拾信心。

医药板块会重回牛市吗?

国盛证券认为,反弹并不是一蹴而就的,10.14 全面普涨之后,医药板块预计仍然会有纠结反复,但底部和后续的趋势可能已经形成。

医药板块本轮超跌反弹预计或有三重因素叠加驱动:

第一,在低持仓、低绝对估值、低成交量的三低状态下,由底部加仓带来的配置力度提升。

第二,前期负向预期过分解读、过分压制的子领域资产开始修复。

第三,医药恢复理性认知之后的高景气细分赛道恢复进攻属性。

需要注意的是,相对于其他行业板块,医药板块有个突出的特点,就是细分板块很多。

医药板块细分行业

数据来源:申万行业分类

每个细分板块的商业模式、面临的政策环境等都大不相同,股价走势分化较大。

就拿这一轮医药熊市来说,表现较好的医药商业(-13%)和表现较差的医疗服务(-52%)之间的差距接近40个百分点。

数据区间:20210701-20221017

在这种情况下,比起眉毛胡子一把抓的行业指数,基金经理发挥专业优势,或能做出显著的超额收益。