下跌时提心吊胆 上涨时担心错过 如何用大类资产配置应对纠结?

来源:兴证全球基金

近期市场震荡,小编在后台收到了许多留言,比如市场震荡调整,有什么办法能避开大跌吗?上证综指3500点之下,是进场的时机吗?我不想心情坐过山车,有什么能让人相对“淡定点”的基金吗?新年伊始,家庭理财如何配置?等等。让我们一起来看看如何用大类资产配置的思路应对这些纠结。

配置前,先想想为什么“我”要做这件事?

为什么要关注资产配置这件事,其本质是在于各类资产的收益表现是轮动的。单独把资产“押宝”到一类投资标的上而不做动态的调整,可能会错失机遇,也可能面临更高的风险。正如鸡蛋不能放在一个篮子里,资金也最好不要放到单一的底层资产里。

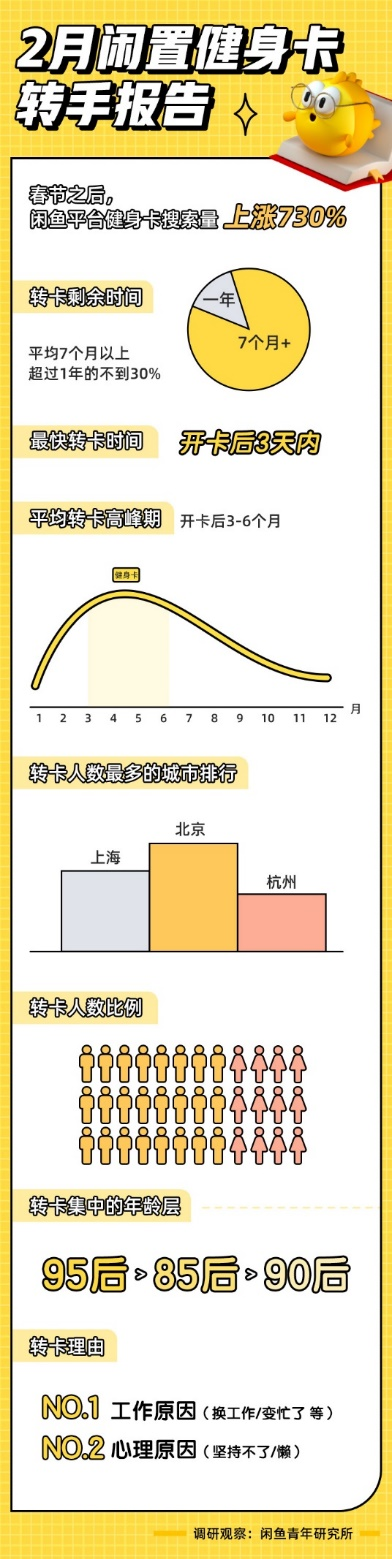

2011-2021年的近十年各类金融资产的收益表现,同样体现出资产轮动的特征。2011年以来,股票、债券、房产、原油都多次夺得单年度收益率表现冠军,单年度表现欠佳的大类也可能在下一年度拔得头筹。

无论是房产、股票、债券,还是黄金、原油等资产,没有哪一类资产会永远处于“景气”的状态。绝大多数资产在短期内都可能面临跌宕起伏,而拉长时间看或许能收获一定程度的回报。而看似“平平无奇”的中证全债指数(11001),十年来的整体表现不但跑赢了原油指数和金价,也位居以上8类的前1/2梯队。

一方面,投资者希望通过大类资产配置,力求跑赢通胀。然而对于普通人而言,房产需要的资金量较大,流动性有限,原油等期货需要更高的操作能力、风险承受能力。股票、基金、货币是与普通投资者日常相对接近的投资标的。拉长时间维度看,近十年来,标普500指数(SPX.GI)、沪深300指数、中证全债指数(11001)的年化收益率均已跑赢CPI,是力求对冲通货膨胀的选择。

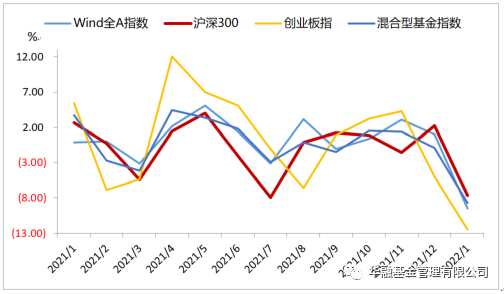

另一方面,投资者可以通过大类资产配置的方式,力求平滑波动。以配置界的经典组合股票和债券为例,从近3年的数据可见,股票与债券呈现“跷跷板”效应,如果债市出现波动,或许也可以争取通过股票的走强来力争实现投资目标。

数据时间:2018/6/4至2021/12/31.历史业绩不代表未来表现,基金投资需谨慎。

普通人如何进行大类资产配置

本杰明·格雷厄姆曾表达他的看法:“投资者投在股市中的资金建议不要少于25%或多于75%,当市场下跌时,投资比例或许可以更接近75%,而当市场上涨时,则或许可以更接近25%。”亦表达了构建股债投资组合对风险、回撤的管理。

在现实投资中,许多人会通过券商、互联网第三方平台等直接操作股票,但对于如何参与债券市场的交易并不十分理解。股债混合配置的基金,能够同时构建包含这两大类资产的组合。对于期望通过股债混合配置,力控波动的基金来说,通常会以债券作为打底,可转债、股票、股票打新作为补充。

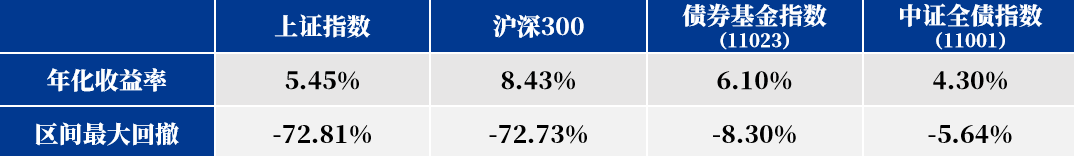

一般情况下,债券或许有助于平滑投资波动。如下图所示,与上证指数与沪深300的“大起大落”相比,债券基金指数(11023)与中证全债指数(11001)的走势相对更为“平缓稳健”。自有记录的2002年底至2021年底,中证债券基金指数年化回报6.10%,中证全债指数年化回报4.30%。

数据时间:2002/12/31至2021/12/31.历史业绩不代表未来表现,基金非保本,投资需谨慎。

数据时间:2002/12/31-2021/12/31.历史业绩不代表未来表现,基金非保本,投资需谨慎。

配置的力量,需要时间来发酵

对于投资者而言,结合自身的风险承受能力、资金使用时长、投资偏好等,选择适合自己的优质资产管理者、基金经理管理的产品,拉长时间看或能分享时代长期发展的红利。资产配置的力量,需要时间来发酵,短期同样可能存在波动。

以近5年偏债混合型基金指数计算,可以看到投资周期越长,正收益的占比越高,一年最短持有期或许有助于兼顾投资目标与流动性需求。

测算区间:2017年1月1日至2021年12月31日。测算方式:以持有6个月为例,假设从2017/1/1起每个交易日按照收盘价买入中证偏股基金指数并持有6个月,持有6个月的最晚买入日期为2021/6/30前(含)的最后一个交易日,计算区间收益率,然后计算所有样本中持有收益率大于0的样本数占比(不考虑交易费用),持有1年、3年的计算方式同前,仅持有时间和最晚买入日期不同。滚动持有6个月、1年、3年的样本数量分别为1098个,973个,486个,正收益指收益率大于0.风险提示:根据历史数据模拟测算,此模拟测算旨在鼓励投资者在匹配自身资金期限的前提下尽量进行长期投资,模拟测算结果仅供参考,不代表真实收益,不作为投资策略推荐和收益保证。基金投资有风险,请谨慎选择。