佳源国际提前回购2000万元未到期美元债 坚守“绿档”稳健发展

财务稳健,提前回购提振信心

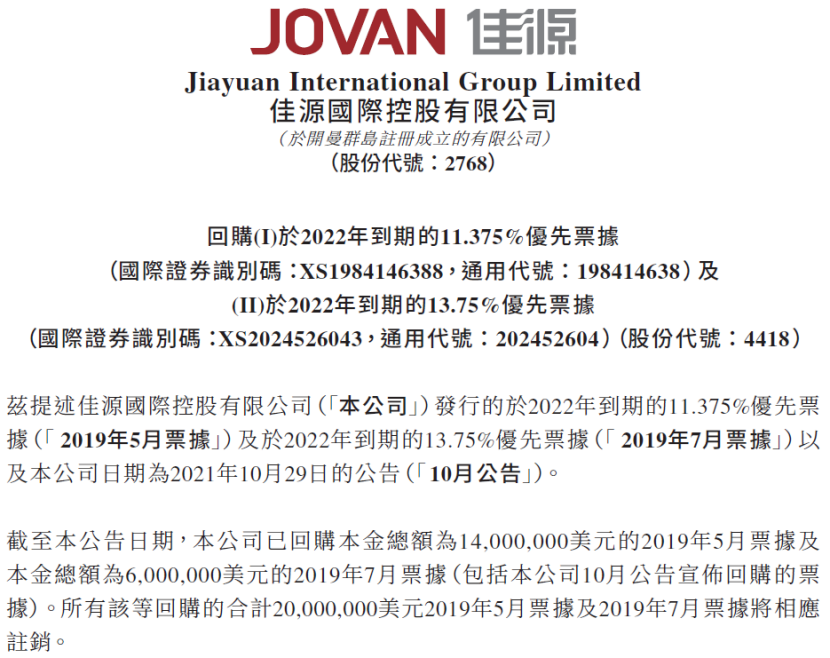

其实佳源国际此前就已积极提前赎回未到期美元债,10月18日赎回了于2023年到期的13.75%优先票据,本息数额共计90,107,321.15美元。此次再提前回购2000万美元,2021年已无境外到期美元债。

佳源国际在目前国内房地产行业面临“风暴”的环境下,坚持稳健发展,合理规划财务,平衡资金,提前完成境外债兑付,展示了公司面对复杂环境的应变能力与坚韧信心,也凸显出公司规划长远,各项经营活动有序开展的良好面貌。

今年至今,公司通过公开回购和要约回购等方式已累计提前回购美元债3.09亿美元。

坚守“绿档”,保资金稳发展

佳源国际坚持长期稳健的发展策略,高度重视资本市场,回购优先票据是积极优化债务结构、有效降低平均融资成本的重要举措,亦进一步增强市场投资者的信心;同时亦显示公司审慎稳健的财务管理能力,保证充足的流动性及持续维护二级市场。

佳源国际2021年上半年毛利率达32%,归母净利增长22.3%,在业绩稳步走高的同时,亦在不断优化自身财务结构,剔除预售款后的资产负债率为62.11%,较2020年12月31日的64.28%减少2.17个百分点,非受限现金短比债为1.29,净资本负债率下降至40.7%,“三道红线”实现全绿达标。

项目热销,坚持回款现金流充裕

佳源国际多个项目实现热销,稳定的回款保证公司现金流充裕。公司首9个月合约销售金额约人民币272.056亿元,同比增长约37%。

佳源国际优质表现亦不断获得多家机构积极评价,屡获国际大行推荐报告:2021年1月,标普全球评级确认佳源国际“B”长期发行人评级,上调展望至“稳定”;2021年4月,穆迪确认佳源国际“B2”级企业家族评级,并上调评级展望至“正面”;2021年7月,标普全球评级给予绿色融资框架“完全符合”意见;2021年9月,惠誉上调佳源国际评级至B+,展望稳定;野村证券、汇丰银行、招银国际维持佳源国际“增持”评级。10月20日,建银国际发布研报,首次覆盖佳源国际,给予“跑赢大市”评级,目标价4港元。

佳源国际稳健的销售表现、低成本的优质土储、优于同业的盈利水平及良好的财务表现是获得机构高度认可的基础。此次提前回购,意味着佳源国际将轻装上阵,在资本市场获得认可与肯定,亦增加了投资信心。