诺德基金基金经理潘永昌:核心资产调整到位了吗?

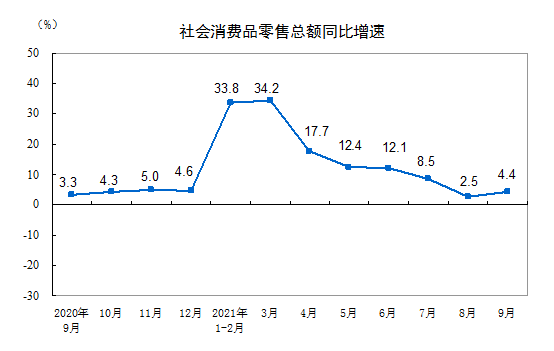

年初以来,核心资产出现了比较大级别的调整。就整体而言,其估值的绝对水平仍然不低,但部分个股调整已较为充分。核心资产在行业的景气度、周期位置差异很大,调整进度也不尽相同,因此判断是否见底,应该视具体情况而定:

1) 部分核心资产尽管短期静态估值比较高,但超高景气如果能够在更长时间内维持,则仍有可能反弹并创新高。比如新能源汽车和光伏等板块,由于今年以来持续的业绩高增长,能够消化之前的静态高估值,并在“双碳”目标的推动下,预期高景气将在更长时间内持续,龙头仍有可能反弹并再创出新高。

2) 部分“核心资产”业绩保持稳定,由于高估值和风格切换而出现中级别调整,但上升趋势未破。比如部分白酒股,虽然前期半年报业绩符合预期,但随着风格切换,资金从核心资产撤离,再加上高估值内在调整需求,也出现了一波调整。在三季报来临之际,对于前期回调较大,三季报业绩稳定,提供了较好的中长线的上车机会。

3) 警惕“核心资产”中部分强周期行业的“拐点”,可能调整力度比预期更“惨烈”。比如猪肉养殖,工程机械等强周期行业,在周期下行阶段,净利润增速可能不但会出现负增长,单季度盈利甚至也可能会降至负值。就历史而言,“戴维斯双杀”下,自高点回撤的力度不小。就周期是否出现拐点,何时出现拐点,需要“自上而下”和“自下而上”结合进行判断,尤其是对未来1-2个季度盈利的增长。

4) 部分核心资产可能会出现“业绩暴雷”,或者逻辑松动,可能会出现“戴维斯双杀”的情况。需要指出的是:“戴维斯双杀”,矫枉一般会过正,所以投资需要耐心。如有业绩暴雷,情绪与业绩共振下,PE/PB估值大概率不可能调整到历史均值水平就会结束。

回溯历史,就整体而言,一般出现如下几个场景,核心资产调整可能趋于结束。

1)货币流动性:货币政策再次趋向宽松,或者场内增量资金净流入(比如北上资金,MSCI,新基金发行频频“爆表”)等;

2)宏观经济继续下行,核心资产“防御属性”的确定性溢价再次上升;

3)股价估值调整至具有吸引力水平。