楼市重磅:多地地方银行对房贷出手!上海、海南刚需族迎来利好?

自人民银行、银保监会联合下发《关于建立银行业金融机构房地产贷款集中度管理制度的通知》近两月后,如今,多地监管针对辖内法人银行的房地产贷款集中度细则也陆续出台。

从记者了解的情况来看,上海、浙江、海南等多地对辖内法人银行房地产贷款考核上限有所上调,但具体上调的银行档位以及上调幅度略有差异。目前出台的地方版细则中,也有厦门等地监管标准与上述《通知》保持一致、未进行调整。

上海、浙江、海南等地部分银行指标上浮

此前,在2020年最后一天,人民银行、银保监会联合下发《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(以下简称《通知》),为银行业金融机构房地产贷款占比、个人住房贷款占比划定“红线”,该通知自2021年1月1日起实施。

2月23日,每经记者从知情人士处获悉,人民银行上海分行和上海银保监局近期下发了辖内地方法人银行业金融机构房地产贷款集中度的通知,对第三档、第五档银行相关监管指标分别上浮了2个百分点和1.5个百分点。

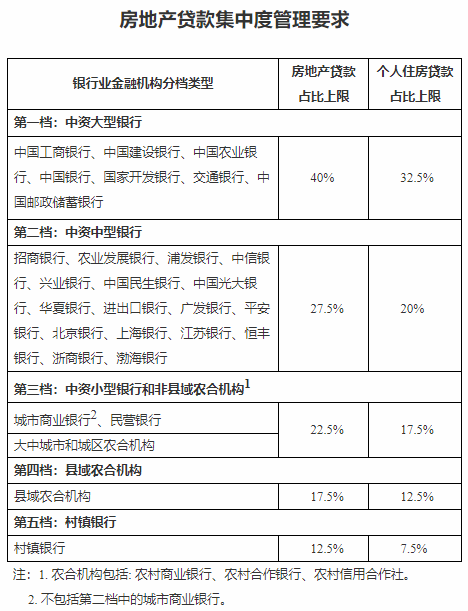

按照去年末《通知》要求,房地产贷款占比上限和个人住房贷款占比上限分为五档:中资大型银行分别是40%和32.5%,中资中型银行分别是27.5%和20%,中资小型银行和非县域农合机构分别是22.5%和17.5%,县域农合机构分别是17.5%和12.5%,村镇银行分别是12.5%和7.5%。

也就是说,上海差异化执行的是第三档24.5%、19.5%,第五档14%、9%。

另据记者从接近监管人士处了解,人民银行杭州中心支行、浙江银保监局近日发布《关于贯彻落实银行业金融机构房地产贷款集中度管理要求的通知》,对浙江辖内地方法人金融机构房地产贷款集中度管理要求确定为:以第三档、第四档、第五档房地产贷款集中度管理要求为基准,第三档上限不变,第四档上限增加1个百分点,第五档上限增加2个百分点。

此外,根据海南省人民政府办公厅微信公众号“海南省政府网”发文,目前海南已制定出台《关于实施海南省地方法人银行业金融机构房地产贷款集中度管理要求的通知》。人民银行海口中心支行货币信贷管理处副处长石海峰表示,根据办法规定,该省地方法人银行业金融机构主要适用第三至第五档。省内大部分地方法人银行业金融机构符合房地产集中度管理制度要求。

“在政策允许的前提下,确定上调第三档(中资小型银行和非县域农合机构)房地产贷款占比上限2.5个百分点至25%,这样更符合海南实际,有助于相关机构更加合理优化信贷结构”,石海峰介绍称。

此外,每经记者从成都地区银行业内了解到,去年底监管下发通知,对四川省地方法人银行业金融机构房地产贷款集中度上限实施分档管理。其中,第四档机构(县域农合机构)个人住房贷款占比上限调至14%(在《通知》基准上提高1.5个百分点),房地产贷款占比上限按照《通知》执行。

另据媒体报道,广东对辖内法人银行房地产贷款考核指标的调整是,分别提高第三档、第四档相关银行的房地产贷款集中度上限2个百分点、2.5个百分点。山东将辖内城商行、民营银行(即第三档中部分机构)房地产贷款集中度标准上限调高2.5个百分点至25%。

分析师:适度放松地方银行房贷限额,反映因地制宜、稳定市场政策导向

上述地区之所以可以在《通知》的基础上对地方银行房贷限额有所放宽,是因为《通知》中明确:人民银行副省级城市中心支行以上分支机构会同所在地银保监会派出机构,可在充分论证的前提下,结合所在地经济金融发展水平、辖区内地方法人银行业金融机构的具体情况和系统性金融风险特点,以本通知第三档、第四档、第五档房地产贷款集中度管理要求为基准,在增减2.5个百分点的范围内,合理确定辖区内适用于相应档次的地方法人银行业金融机构房地产贷款集中度管理要求。

东吴证券分析师马祥云在研报中指出,广东适度放松地方银行房地产贷款额度上限,本身符合前期房贷新规的要求,反映了因地制宜、稳定市场的政策导向。监管层近期仍在严查经营贷及消费贷违规流向楼市的问题,同时热点区域的房地产管控也持续严格,因此不代表房贷管控力度整体放松。

“此外,从地方法人银行经营角度,适度松绑房贷也能缓解部分压力,因为近期区域性地方法人银行已经被禁止通过互联网渠道异地吸收存款、投放贷款,而房贷仍属于本地市场的优质资产”,马祥云表示。

记者注意到,目前出台的地方版细则中,也有地方暂未上浮考核指标上限。记者从厦门某地方法人银行获悉,年前人民银行厦门中心支行、厦门银保监局下发《关于厦门市法人银行业金融机构房地产贷款集中度相关管理要求的通知》,厦门市法人银行业金融机构分属于第三档、第五档,两档机构的房地产贷款占比上限、个人住房贷款占比上限分别为22.5%、17.5%;12.5%、7.5%,与去年末出台的《通知》监管标准保持一致,未进行调整。

《每日经济新闻》此前统计了37家上市银行截至去年6月末的个人住房贷款(按揭贷款)、房地产贷款在贷款总额中的占比,发现其中有11家银行的个人住房贷款或者房地产贷款占比越过“红线”,比例达到29.73%。

监管也给银行业金融机构留出了业务调整的过渡期。“超标”的银行业金融机构须限期整改。具体来看,2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求,超出2个百分点以内的,业务调整过渡期为自上述通知实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自上述通知实施之日起4年。房地产贷款占比、个人住房贷款占比的业务调整过渡期分别设置。