联连普金:底层资产的分散度越高P2P平台越安全

据联连普金数据显示,6月平台借款仍以以小额分散为主,其中1万元以下借款达到了全部借款的93.8%,人均借款金额低至5800元左右。单笔借款之间保持高度独立,借款人遍布32个省市自治区,借款用途涵盖消费分期、短期周转、生活服务、房租缴纳、旅行、教育等多个门类。

小额分散背后的“大数法则”逻辑

联连普金的风控逻辑相信“大数法则”在P2P平台的借款中仍然具有重要作用。不会存在不同地域、不同背景、不同借款用途的借款人在同一时间因为个体原因集体违约。

风险控制是一个平台稳定运营的核心,保持不同借款主体之间的独立性,即借款人分散在不同的地域、行业、年龄、学历等维度时,那么分散独立的个体之间违约概率将会保持相互的独立性,就能有效的降低大范围违约的概率。

举例说明,如果50个独立个人的违约概率都为10%,那么随机挑选其中两人同时违约的概率为1%。三个人同时后违约的概率为0.1%,以此类推。如果这50个人的违约存在相关性,例如甲违约的时候乙同时违约的概率为50%,那么随机两人同时违约的概率就是5%。

并且“分散”满足了统计学意义上的“大数法则”,可以避免出现小样本偏差的风险,从而帮助出借人降低出借风险概率,在实际操作中,用分散对冲风险。

小额分散、方便快捷、无地域限制是网贷平台的基础属性,因此“小额分散”成为监管政策对于网络借贷平台的统一要求和合规的基本原则。

小而分散是P2P平台备案之门

2016年8月24日,《网络借贷信息中介机构业务活动管理暂行办法》明确了“网络借贷金额应当以小额为主”、“控制同一借款人在同一网络借贷信息中介机构平台及不同网络借贷信息中介机构平台的借款余额上限”等要求,单个平台个人借款最高20万,企业最高100万的监管意志正式落地。

大标模式存在资金过度集中、多层金融产品嵌套等问题而集中了大量风险,单一借款的违约就有可能让平台难以支撑。随着网贷行业的监管政策不断收紧,严格限制“大标”、禁止和金交所合作、不得刚性兑付、限额令等监管要求,以大标模式起家的平台纷纷转型或者退出网贷,大标时代结束。

监管层将P2P定位为小额a分散的信息中介,和银行等金融机构形成错位经营的局面,也是发展多层次资本市场的宏观规划。在我国,传统银行机构的业务运行体系较为成熟和稳定,而网贷行业在大额借款上并无优势,小额分散不仅是互联网的特性决定,也可以更好的管理风险。

“小额分散”助力P2P良性发展

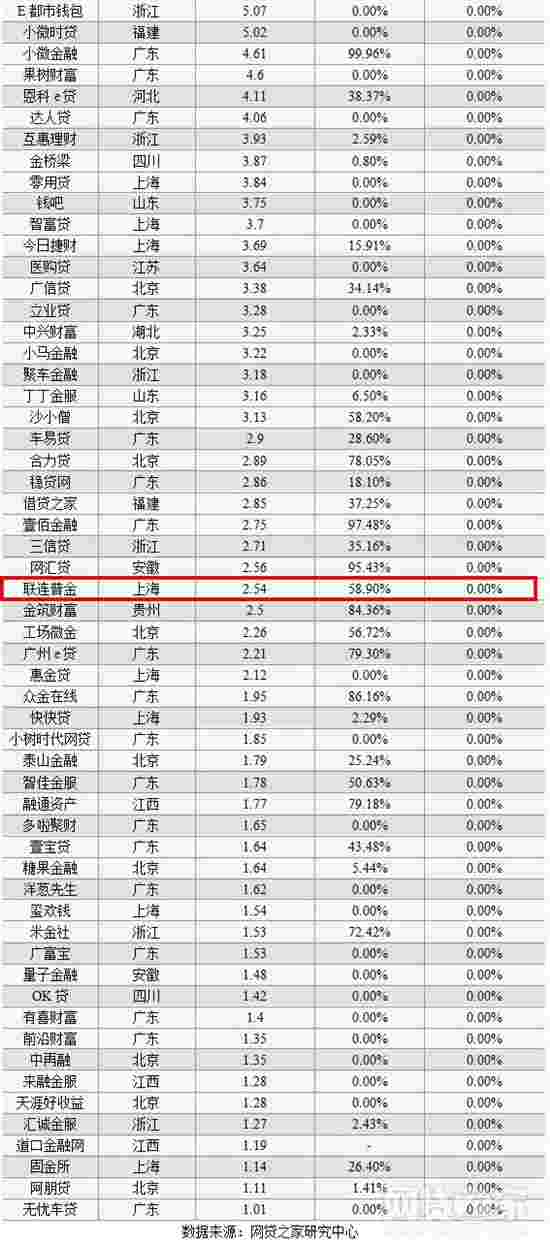

据盈灿咨询的一份统计报告对平台每月发标超100万元的情况进行分析(即对于单一借款人每月借款金额,有1人超过100万元即算认定该平台不完全合规)。下表展示了506家样本平台中2018年5月待还大于1亿元待还超额100万元占比数值为0的部分平台。根据数据监测显示,联连普金多次出现在平台限额彻底名单之中,在联连普金发生的每一笔借款,用户均可查看每一个标的的借款用途、借款人个人信息,借款人在其他平台借款情况、借款人在联连普金借款情况、这笔借款贷后管理情况等详细信息。

监管不断趋严的大环境下,定位信息中介、坚持服务实体、坚持小而分散资产的平台会成为行业严监管的最终受益者。