保险业注入绿色发展新动能,科技或成突破口

稳步推动实现“双碳”目标,离不开金融业的有力支持。保险业作为社会“稳定器”和经济“助推器”,也承担着助推我国经济社会加快绿色转型发展的重大使命。

近日,在国新办召开的新闻发布会上,银保监会政策研究局负责人叶燕斐表示,当前,环境污染责任保险等绿色保险覆盖面不断拓展,保险资金通过多种形式积极参与绿色项目投资建设,支持绿色低碳发展。

业内人士指出,近年来,我国绿色保险的发展成果已经初步显现,但与经济社会绿色低碳转型的保障需求相比还有较大差距,需要在产品供给、保障覆盖广度与深度、风险数据积累、创新激励机制等方面持续发力。

绿色保险大有可为

事实上,“绿色保险”这一概念并非近两年才提出。2016年8月,在央行、原保监会等七部门联合印发的《关于构建绿色金融体系的指导意见》中,就对绿色保险独设篇章,鼓励和支持保险机构创新绿色保险产品和服务,为发展绿色保险指明了方向和路径。

今年6月,银保监会发布《银行业保险业绿色金融指引》,更是将银行业保险业发展绿色金融上升到战略高度,要求银行保险机构将环境、社会、治理(ESG)要求纳入管理流程和全面风险管理体系,这也被视为我国绿色金融发展的重要节点。

那么,绿色保险当前到底发展如何?据中国保险行业协会调研统计,2018-2020年,我国保险业累计为全社会提供了45.03万亿元保额的绿色保险保障,支付533.77亿元赔款,保险范围涵盖绿色能源、绿色资源、环境污染、巨灾等多个领域。此外,保险资金用于绿色投资的存量金额已从2018年的3954亿元增至2020年的5615亿元,年均增长达19.17%。

在具体实践中,头部险企已走在市场前列。据悉,2021年,中国人保在服务生态文明建设、绿色低碳发展领域共提供风险保障超23万亿元,累计为绿色能源项目提供1.6万亿元风险保障。截至2021年年底,中国平安的环境类可持续保险保费规模达445.7亿元;中国太保为全国6000多家企业提供超过96亿元的环境污染风险保障;新华保险则开发了多款符合保险资金投资原则的行业优选产品,涉及低碳新经济、优势化工等多个领域。

银保监会副主席肖远企在2021金融街论坛年会上曾表示,在金融支持绿色低碳发展过程中,保险业的作用十分独特。“与其他金融业态不同,保险能够直接缓释和对冲气候风险,减缓气候变化带来的物理和转型冲击。同时,保险的风险调节功能也可以实现市场主体之间的成本重新配置,引导企业个体与政府调整战略目标,持续节能减排和‘双碳’目标相契合,减缓气候风险的冲击,熨平经济波动。”

清华大学五道口金融学院中国保险与养老金研究中心研究负责人朱俊生告诉《国际金融报》记者,总体来看,我国“碳中和”路径包括低碳转型与绿色发展。保险业可以通过负债与资产端的绿色转型,为环境改善、应对气候变化和资源节约高效利用等提供市场化保险风险管理服务以及资金支持,助力实现“双碳”目标。

首先,发挥保险风险管理与保障功能,服务低碳转型。在负债端,保险业可通过发挥风险补偿和防灾减损等功能,支持绿色发展与可再生能源开发。针对气候变化带来的物理风险、责任风险和转型风险,可大力发展环境污染类责任保险、巨灾保险等。与此同时,可支持建清洁低碳安全高效的能源体系建设,聚焦制造、建筑、交通等重点行业减污降碳行动,创新发展差异化的保险产品和服务。

其次,发挥保险资金长期性优势,助力绿色发展。在资产端,险资特性与绿色产业资金需求特性高度匹配,保险业可发挥保险资金规模大、期限较长等优势,通过债权计划、股权计划、保险私募基金等方式,为战略新兴产业、低碳节能产业、清洁生产产业、清洁能源和可再生能源产业等提供长期稳定的资金支持,满足绿色产业直接融资需求。

科技将成破局点

值得注意的是,尽管近年来保险机构绿色保险产品创新不断,我国绿色保险的发展成果已经初步显现,但与经济社会绿色低碳转型的保障需求相比,还存在较大差距。

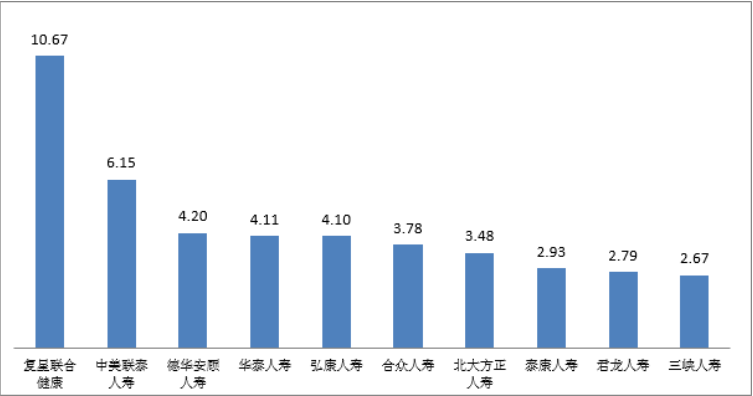

平安证券非银团队认为,当前我国绿色保险尚处于发展初级阶段,经营成本高、难度大,产品大多仍处于试点阶段,运行年限短、相关数据缺乏,保险公司的业务经营存在较大困难,尤其是中小型保险公司开展绿色保险业务的积极性并不高。

“此外,我国绿色保险还是以环责险为主,产品类别单一,所涉及的范畴主要集中在污染防治领域,创新能力弱。从全国范围来看,环责险投保企业的数量占规模以上工业企业的比例不足5%,保费收入占责任险保费收入不足1%。”该团队指出。

朱俊生也向记者分析,绿色保险在可持续发展上仍面临挑战。第一,绿色保险的法律和政策保障有待加强。我国绿色保险相关政策目前主要以规范性文件和指导建议为主,相关法律法规也有待完善,绿色保险发展的法律基础和政策保障尚有待夯实。

第二,绿色保险产品类别单一,创新能力弱。目前绿色保险中相对发展成熟的是环境污染责任险,产品类别相对单一;对于绿色发展、低碳技术、农业气候保障等领域的特殊需求的保险产品较少。

第三,绿色保险的经营成本高、难度大。不同行业、规模的企业环境污染程度或者潜在的环境风险不同,环境污染对健康的影响具有潜伏期和累积性,环境风险识别和量化难度大,责任认定困难,再加之初期业务量小,历史损失数据缺失,难以准确定价,绿色保险经营难度大。另外,保险公司需要建立专业的环境风险评估团队,成本较高。

第四,保险资金ESG投资面临挑战。一是尚未建立相对统一的ESG投资评价指标体系,保险资金难以识别符合条件的资产、评估ESG投资风险;二是符合长期资金运作要求的ESG投资品种和市场规模较为有限,制约了保险资金开展ESG投资的规模与范围;三是保险机构在公司治理、投资运作、风险管理、数字化建设、信息披露等方面的能力建设尚有待提升。

对此,众安金融科技研究院发布的《保险碳中和系列报告之二:低碳时代的绿色保险产品》认为,科技将是“双碳”目标加速实现和绿色保险加快发展的破局点。传感器、5G、人工智能等数字通信技术正在改变社会经济中能源的使用与消耗方式。同时,相关产业实践积累及基础设施的互联互通,为商业保险研发创新绿色保险产品或服务奠定了基础。

众安保险常务副总经理王敏表示,对于绿色保险,保险公司一方面须借助于新兴技术来提升承保解决方案风险定价的精准性与可扩展性,另一方面需要积极建立伙伴关系,应对绿色转型带来的风险管理挑战,帮助保险客户把握绿色经济的发展机遇。

“保险业应当强化‘绿色保险+科技’模式的应用。”朱俊生建议,一方面应通过建立信息化管理平台,帮助投保企业动态管理环境风险;聘请第三方评估机构的保险公司可通过数据信息系统,有效评价与校正第三方风险评估机构评估结果的准确性,提升与内部保险机制的匹配程度。另一方面,通过与环保部门和金融监管部门联动和信息共享,充分运用环境污染、环境损害、节能减排、污染损害赔偿等数据,为绿色保险产品的创新研发、费率厘定、承保理赔、风险服务等提供高质量的数据支持,从而更好地发挥绿色金融工具的杠杆作用。