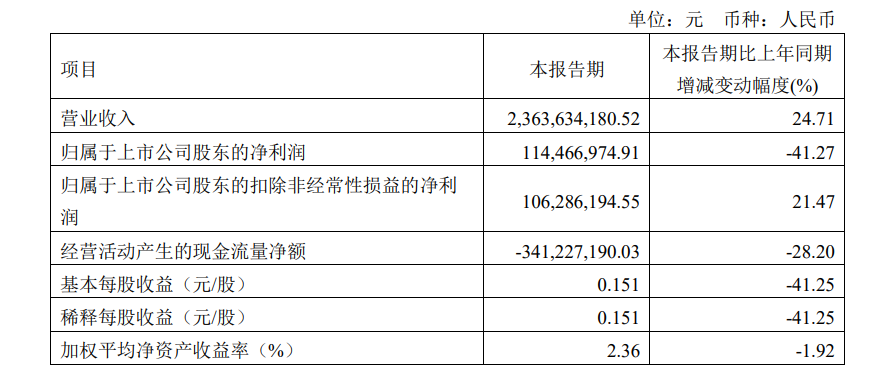

昆药集团一季报:增收不增利信用减值损失同比增长624.01%

日前,昆药集团股份有限公司(下称“昆药集团”)披露2022年一季报。报告期内,尽管拳头产品昆药血塞通系列实现快速增长,但公司应收账款却增加至24.33亿元,导致信用减值损失同比增长624.01%。整体业绩上,公司增收不增利,净利同比下降41.27%。

核心产品销量走俏,应收账款上涨至24.33亿元

根据财报,2022年一季度,昆药集团实现营业收入23.64亿元,同比增长24.71%;归属于上市公司股东的净利润1.14亿元,同比下降41.27%。从经营产品看,这主要得益于其昆药血塞通口服系列产品院外快速成长。据了解,报告期内,其昆药血塞通软胶囊零售渠道同比增长75.12%,昆中药营收同比增长12.00%。其中,参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒、口咽清丸、金花消痤丸、清肺化痰丸等核心产品,分别同比增长10.37%、9.63%、23.03%、43.93%、280.31%、45.29%。

不过,核心产品销量走俏之下,昆药集团应收账款随之上涨。至3月31日,其应收账款高达24.33亿元,信用减值损失也同比增长624.01%。在财报中,对于“624.01%”这个异常数据,昆药集团解释称,“主要是应收账款增加对应的计提坏账增加导致。”

严重依赖单个客户,资产负债率连续5年超40%

事实上,综合往年数据不难发现,昆药集团应收账款如今高达数十亿元,并非一朝一夕。去年年底,这个数据就已达18.66亿元。在昆药集团2021年年报中,对18.66亿元的应收账款,该公司解释称,“主要是公司商业配送医院增加、账期增长以及信用政策调整导致增加。”

据了解,2021年度,昆药集团前5名客户销售收入12.52亿元,占年度销售收入总额15.17%。其中,向单个客户的销售比例超过总额的50%,前5名客户中存在新增客户或严重依赖于少数客户的情形。

值得注意的是,近年来,昆药集团资产负债率也在逐年增高。数据显示,自2017年开始,其资产负债率一直在40%以上,其中2021年高达44.45%,而2016年,该数据为33.14%。