首批基金四季报出炉!这类份额猛增

来源:中国基金报

步入1月中旬,公募基金新一轮四季度报告的披露也终于拉开大幕。10月13日,首批公募基金2021四季报出炉,中银基金率先披露旗下11只产品的三季度报告

在此次披露的季报中,债券型基金获得明显净申购。对此,有业内人士认为,这是由于权益市场行情波动所导致基民恐慌情绪产生而引起的避险选择。

而在投资策略方面,多数债基重点配置中短期限利率债、中等期限利率债及高等级信用债。展望后市,有观点认为,预计在目前的低利率环境下,债市短期以震荡为主。

中银率先披露旗下部分基金四季报

债基获大量净申购

1月10日,中银基金披露旗下11只产品的2021年四季度报告,为业内首家披露上年度四季报的基金管理人。

此次,中银基金共披露了旗下8只债券型基金、3只货币市场基金的四季度报告。通过梳理上述四季报,记者注意到,固定收益类产品出现明显的净申购情况。

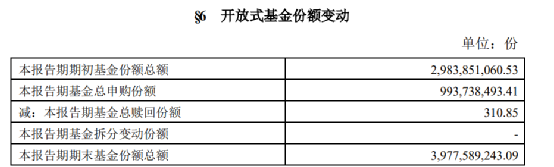

季报内容显示,中银中债 3-5 年期农发行债券指数基金四季度期间申购份额为12.43亿份,赎回总额约4.25亿份,净申购份额达8.19亿份,期末总份额较期初增加38.61%。

同期,中银彭博政策性银行债券1-5年指数基金四季度份额更是猛增,从三季度末的620.82万元增至四季度末的近5亿。

报告期内,一家机构赎回591.5万份。报告期内,该基金份额净值增长率为-0.06%,同期业绩比较基准收益率为 1.31%。

中银彭博政策性银行债券1-5年的四季报显示,该基金自去年四季度至 2021 年 11 月 18 日已连续超过 20 个工作日出现基金资产净值低于五千万的情形。可见在去年年末时,该基金迎来一大笔资金净申购,将其从清盘的边缘“拯救”了回来。

被动指数型债券基金中,中银中债1-5年期国开行债券指数基金也获得近1亿份净申购。

此外,中银丰实定开债、中银汇享债券、中银臻享债券以及中银国有企业债、中银添盛39个月定开债等合计5只四季度末份额总额均大于期初值。

而3只货币市场基金均遭遇净赎回。据季报显示,中银活期宝、中银机构现金管理货币、中银瑞福浮动净值型发起式货币基金在四季度的赎回份额大于申购份额,遭遇净赎回。

华南一位公募人士分析称,去年四季度A 股结构性行情加剧,市场持续震荡,各行业呈现明显分化,从操作难度上看,权益市场明显增大,加之外围市场波动加剧,资金对权益类产品兴趣减弱,转向风险较低的纯债基金。

重点配置中短期限利率债及高等级信用债

在投资策略方面,多数债基重点配置中短期限利率债、中等期限利率债及高等级信用债。

中银臻享基金经理周毅在季报中回顾道,“四季度债券市场各品种小幅上涨,本基金业绩表现好于比较基准。策略上,我们保持合适的久期和杠杆比例,积极参与波段投资机会,优化配置结构,重点配置中等期限利率债和商业银行金融债,合理分配类属资产比例。”

中银添盛39个月定开债基金经理陈鹄飞表示,“策略上,我们保持合适的久期和杠杆比例,优化配置结构,重点配置中短期限利率债和高等级信用债,合理分配类属资产比例。”

中银瑞福基金经理范静表示,四季度央行降准释放流动性,银行间资金面维持宽松,债券市场各品种小幅上涨。本基金四季度拉长组合剩余期限, 加大同业存单和同业存款的配置,积极把握利率波动中交易性机会,保证了在低风险状况下的较好回报。

中银基金作为一家成立已近18年的基金公司,wind数据显示,截至2021年四季度末,规模达3971.95亿元。在过去的一年中,中银基金在固收领域继续保持稳健表现。

根据海通证券最新公布的基金公司权益及固定收益类资产超额收益排行榜,截至2021年12月31日,最近一年,中银基金固收类产品超额收益率在16家固定收益类大型公司中排名第7。时间拉长到最近五年,中银基金固收类产品超额收益率依然位居前列,在固定收益类大型公司中排名4/15。(数据来源:海通证券,截至2021年12月31日)。

在2021年震荡市的背景下,固收类产品热度大幅上升。固收投资十分考验基金公司的整体投研实力。作为老牌银行系基金公司,固收类投资是中银基金的传统强项。

债市短期以震荡为主

对于2022年一季度季度及后续市场走势展望,此次中银基金披露的一季报则未提到相关内容。

对于去年四季度债券市场方面的表现,中银基金旗下积极经理周毅回顾道,四季度债市各品种小幅上涨。其中,四季度中债总全价指数上涨0.77%,中债银行间国债全价指数上涨0.29%,中债企业债总全价指数上涨0.45%。在收益率曲线上,四季度收益率曲线走势略平坦化。

其中,四季度10年期国债收益率从2.88%回落10bp至2.78%,10年期金融债(国开)收益率从3.20%回落11.4bp至3.08%。货币市场方面,12月央行降准释放1.2万亿流动性,央行公开市场小幅缩量续作,银行间资金面总体平衡。

其中,四季度银行间1天回购加权平均利率均值在1.99%左右,较上季度均值下行7bp,银行间7天回购利率均值在2.43%左右,较上季度均值上行14bp。

可转债方面,四季度中证转债指数上涨7.04%。权益市场震荡收涨,转债估值拉升至历史高位。个券方面,文灿转债、钧达转债、泉峰转债、银河转债、鹏辉转债等正股强势的品种整体表现相对较好,分别上涨119.86%、115.34%、104.56%、99.91%、78.43%。

当前,长城基金表示,债券市场对货币政策宽松的预期较强,对经济的悲观预期也很充分,但目前货币政策面更重要的是关注直达实体的结构性货币政策落地,货币政策进一步宽松的必要性不大,当前资金价格已经低位,不宜在外部货币紧缩预期进一步升温的环境下,过于调低国内的政策利率,透支未来的政策空间,债券收益率大幅下行的可能性不大。

因而总体而言,长城基金认为当前稳增长背景下的宽货币政策预计对利率债利多作用有限。预计在目前的低利率环境下,债市短期以震荡为主,难以走出趋势性行情。

展望2022年债券市场,华泰保兴基金预计经济将于供需两端持续承压,或维持全年震荡格局。在多项宏观政策积极发力保增长的情况下,10年期国债收益率或维持全年震荡格局,波动区间在2.7%-3.2%,上半年机会好于下半年。

今年上半年基本面压力加大叠加PPI走低,货币政策易松难紧,存在降准等宽松政策释放的可能,交易性机会显现。预计上半年资金面保持平稳,杠杆策略仍有空间。

(文章来源:中国基金报)