选基太烧脑?七大指标教你筛选好基

有人说,选基金就像交朋友,三观一致则相处愉快,道不同则不相为谋。就像每个人都有多面性,基金也有自己的个性和优缺点,要找到跟自己合拍的基金,也是需要一些技巧的。

专业的机构投资者可以通过体系化的选基框架和数据系统,将“选好基”变成一件大概率的事件。

定量分析,就是“选好基”的过程中最重要的环节之一。所谓的定量分析,就是通过一系列的指标数据,全面深度地观察基金表现,从而实现优中选优,万里挑一。

在衡量基金时,我们主要从三大维度进行全面的定量评价:收益类、风险类和收益风险性价比类。

收益类指标

买基金,自然是奔着赚钱去的,因此收益类指标是首先需要考察的对象。常用的收益类指标在我们购买基金的详情页就有展示:基金净值走势、阶段涨跌幅、持有胜率。

净值走势

基金净值走势图是我们了解基金收益最直观的方式,从图形上能看到特定阶段基金的走势、控制回撤的能力、以及相对于同类平均和大盘的超额收益情况。

另外,我们在讨论净值的时候,还要具体区分下单位净值、累计净值和估算净值。

单位净值:基金单位净值,一般称基金净值,等于基金净资产(总资产扣除各种费用)除以基金总份额,代表一份基金背后的资产价值,是基金交易的价格。基金的净值是开放式基金进行交易时必需的要素。

累计净值:基金会不定期分红,每次用于分红的资金会从现有基金的净资产中扣除,从而使基金单位净值出现较大幅度的下调。因此,要完整的衡量一只基金的过往业绩,需要将基金成立来的分红加上,即单位净值加上期间内每一份额获得的分红,就是累计净值。

估算净值:基金(主要指开放式基金)和股票不同,基金净值无法实时更新,需要收盘后由基金公司对基金资产进行核算后才能公布。为了方便投资者在盘中有一个实时参考价格,于是就有了估算净值。这个估算净值数据一般是天天基金等其他三方平台,按照基金公布的最新持仓情况(一般是最近一个季度末数据),根据持仓股票的盘中价格来估算基金净值,形成一个实时更新的估算净值。需要大家注意的是,估算净值并不代表当日最终的基金净值,估算净值仅是一种参考。

净值走势不是判断基金是否优秀的唯一标准,但一定是重要标准。一只好的基金,净值走势应该具备几个特点:牛市跟的上、熊市亏钱少、业绩尽量稳。

阶段涨跌幅

点开一只基金,我们都能在页面中看到成立以来的阶段涨跌幅。

短期的涨跌幅,我们可以看近1月、近3月和近6月的涨幅。

长期的涨跌幅,我们可以看近1年、近2年和近3年的涨幅。

阶段涨跌幅不仅要和业绩标准对比,也要和同类基金的业绩进行比较。如果一只基金,短期和长期的涨幅,大多数时候均排在同类基金的前1/4,那么这只基金应该还不错。

持有胜率

投资胜率,可以理解为任意时点申购并持有一段时间后实现目标收益的概率。虽然有一些基金的收益率很高,但其大部分收益都只集中在特定时期,一旦错过了最佳的投资时点,就很可能会出现“别人吃肉我吃土”的情况。

相比之下,我们更希望寻找在任意时点入场都更能获得稳定收益的产品,这种能力就需要通过投资胜率来衡量。

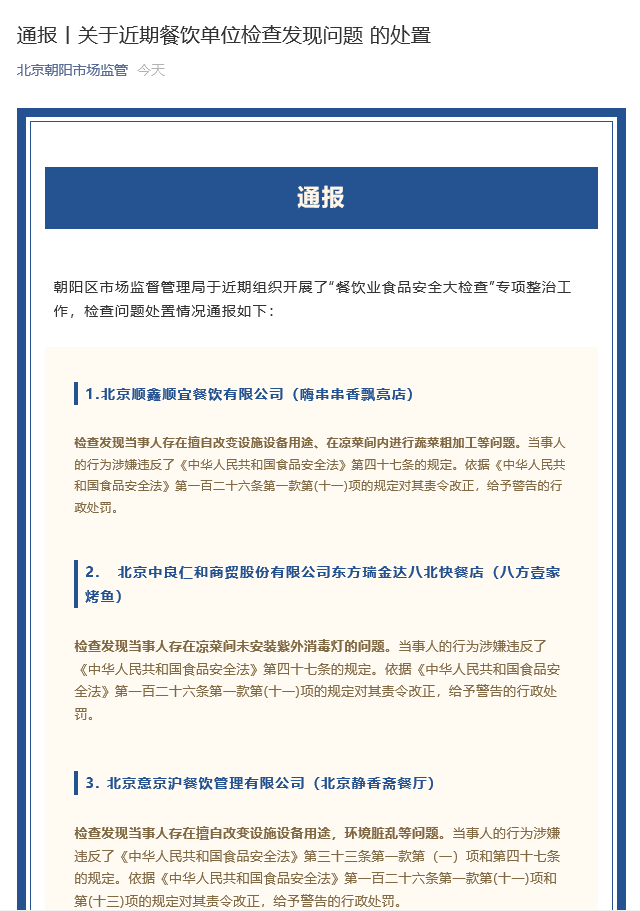

以这只基金的持有胜率来看,持有1个月盈利概率为66.52%,持有6个月盈利概率可以达到88.8%,持有时间越长,盈利概率越高。

风险类指标

收益与风险永远相生相伴,因此,除了考察基金的收益能力,抵御风险的能力也是我们需要重点考虑的对象。通常主要关注两个风险类指标:最大回撤和年化波动率。

最大回撤

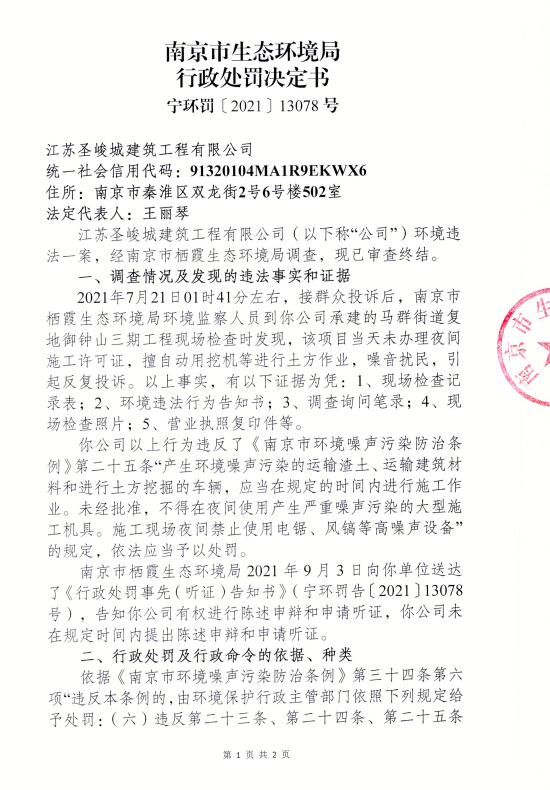

最大回撤关注的是下行风险。在选定周期内任意历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。最大回撤是用来描述买入产品后可能出现的最糟糕的情况。

最大回撤这个指标,一定程度上体现了基金在历史环境下发生的波动情况,对我们了解一只基金历史表现、基金经理管理这只基金时控制波动/回撤风险的能力很大帮助。举个简单的例子,如果某基金过去3年的最大回撤在20%,那么基民可以假想下自己是否能够承受这样的潜在“亏损”,如果不能接受,那可能并不适合持有这只基金,可以考虑其他风险程度更低些的产品。

另外最大回撤指标受产品成立时长的影响较大,成立时间越久的产品,经历的不利行情越多,最大回撤自然也更容易越大;刚成立不久的新产品,由于没有经过熊市考验,最大回撤通常不太具有参考意义。

因此,在比较不同产品的最大回撤时,应该尽可能地保持考察区间一致,才具有可比性。

波动率

和最大回撤类似,波动率是用来衡量基金波动程度的参考指标,直观表述就是展示收益率变化的程度。波动率越大,代表基金价格的波动越剧烈,意味着风险越高;反之,则代表基金波动越缓和,风险也更小。

基金波动率的大小,主要会影响大家的投资体验。波动较低的基金,持有人在持有过程中心态也会更加平和,体验感更好,持有的周期也能拉长,减少追涨杀跌的发生,最终提升获得正收益的概率。

风险收益性价比类指标

对于一般的商品而言,我们付出的是价钱,收获的是产品的效用和功能;对于基金而言,我们付出的是可能遭受的损失,收获的是这个过程中可能得到的投资收益,也就是风险VS收益。

这么来看,我们挑选基金的规则就是:在风险相同的情况下,选收益最大的;在收益相同的情况下,选风险最小的。

也就是说,我们要找到1单位风险对应的收益最大的基金。较常使用的指标包括夏普比率和卡玛比率。

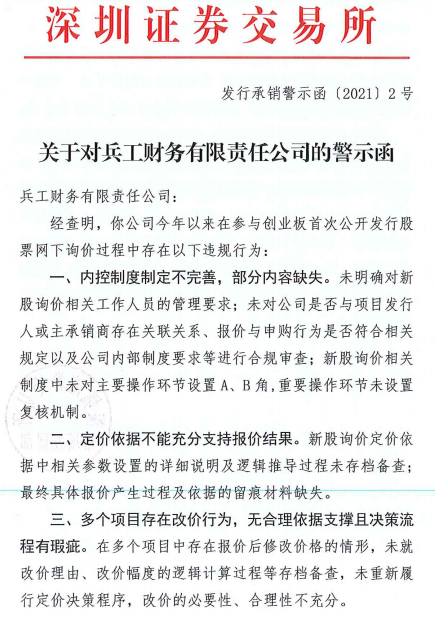

夏普比率

用于描述收益和波动之间的关系,可以衡量每承担一单位的波动,能够换来多少回报。

卡玛比率

用于描述收益和最大回撤之间的关系,可以衡量每承担一单位的最大回撤,能够换来多少回报。

夏普比率、卡玛比率的差异仅在于分母的不同,夏普比率、卡玛比率越大,说明基金性价比越高。

一般而言,夏普比率和卡玛比率在2以上的,就是性价比中上的基金了。

最后再回顾一下,在选基金“交朋友”时,我们可以观察以下几个指标:

收益类指标:历史净值、阶段涨跌幅、投资胜率

风险类指标:波动率、最大回撤

收益风险性价比指标:夏普比率、卡玛比率

这些名词既不神秘,也不晦涩,只要我们可以正确地认识并利用好它们,就能加强选基功力,全面了解基金的综合能力,找到跟自己“三观契合”的基金,提高理财效率。