预计2021年下半年锂电铜箔缺货的现象将日趋明显

锂电铜箔,仍然供不应求。

在9月初举办的2021第十四届高工锂电产业峰会上,诺德股份常务副总裁陈郁弼表示,预计2021年下半年锂电铜箔缺货的现象将日趋明显。目前新能源汽车正处于高景气度区间,下游需求增速明显高于铜箔产能释放增速。

“由于铜箔产能调试和爬坡时间较长,约为6个月,预计锂电铜箔供不应求的情形将持续至2022年,尤其是高端4.5微米至6微米动力电池箔。”陈郁弼表示。

上海证券报记者了解到,在经历了上半年的供应紧张后,目前,锂电铜箔龙头企业仍基本处于满负荷生产状态,市场需求旺盛,龙头企业订单基本饱满。

“由于铜箔生产的资金壁垒和技术壁垒较高,扩产周期较长,短期内规模化产能难以释放,而下游新能源汽车行业发展速度快,锂电铜箔一下子成了香馍馍,企业订单也迅速增长。”一家华南铜箔企业的相关负责人向上海证券报记者介绍。

锂电铜箔的“抢手”,在价格上可见一斑。以8微米电池级铜箔为例,万得数据显示,截至9月3日,该种电池级铜箔市场均价为107元/千克,较年初累计上涨约29%。

国内铜箔产品的定价通常采用“铜价+加工费”的模式,而加工费则是铜箔企业盈利的核心因素。数据显示,截至9月3日,8微米电池级铜箔加工费为37.55元/千克,同比上涨超50%。

上海有色网研究团队对上海证券报记者表示,2016年至2017年,受新能源汽车第一轮快速发展的推动,锂电铜箔加工费持续上涨,8微米电池级铜箔加工费一度达到5万元/吨。但随着2019年锂电池下游增速放缓以及锂电铜箔产能扩张,8微米电池级铜箔的加工费下跌到3万元/吨的水平。

“2020年下半年以来,下游需求的增长导致锂电铜箔供不应求,铜箔加工费再度大幅回升。”上海有色网研究团队表示。

陈郁弼表示,目前,6微米、8微米锂电铜箔加工费略有上涨,主要是加工物料上涨,仍未抵达历史高点,与2017年的高点相比仍有差距。

而随着锂电铜箔加工费不断上行,相关上市公司也实现盈利水平的大幅攀升。

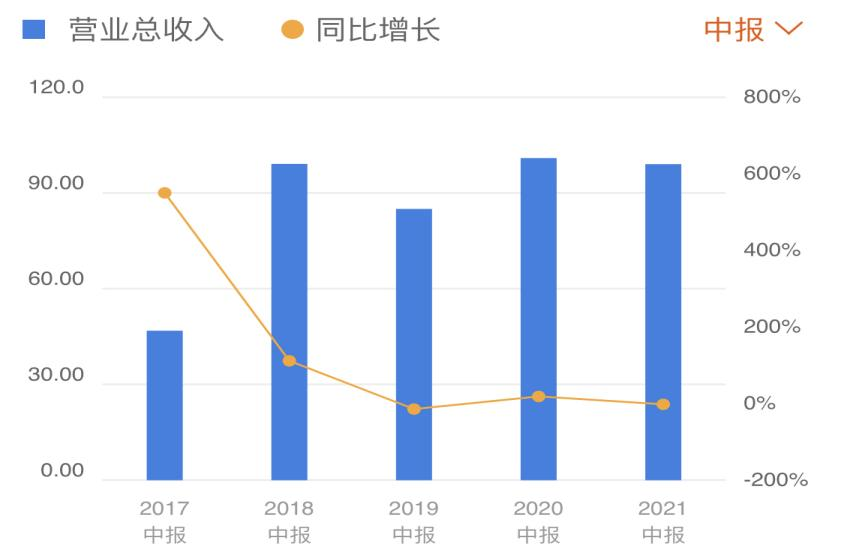

科创板铜箔生产商嘉元科技上半年实现营业收入12.05亿元,同比增长197.33%;实现归母净利润2.44亿元,同比增长323.98%。

嘉元科技称,公司与宁德时代等主要动力电池企业合作关系持续稳定,不断夯实锂电铜箔领域的市场地位。随着新能源汽车产业快速发展,对其所使用的动力电池要求具有高能量密度、轻量化、高安全性等,公司顺势抓住客户需求调整的机遇,加大≤6微米极薄铜箔的产品应用。

诺德股份上半年实现营业收入20.08亿元,同比增长153.42%;归属于上市公司股东的净利润2.01亿元,同比扭亏为盈,增幅超过1200%,上年同期亏损1769.34万元。

诺德股份方面表示,公司业务整体延续了2020年第四季度以来的良好发展势头,2021年上半年新能源动力电池客户订单需求同比大幅增加,锂电铜箔需求量也大幅增加。同时,公司完成了相应的技术改造升级,生产效率得到提升。通过提高产销量,公司降低了单位加工成本,提高了产品利润率。

展望后市,上海有色网研究团队告诉上海证券报记者,目前,市场需求正在向6微米及以下的电池级铜箔延伸,而锂电铜箔8微米向6微米切换具有技术门槛,需要经历较长的时间周期。预计头部具有极薄锂电铜箔的厂商产能利用率将处于高位,头部厂商满产运行。

首创证券认为,随着下游新能源车销量爆发,锂电铜箔需求旺盛,但上游设备供给及环评因素限制了铜箔产能扩张速度,未来两年供需紧张程度有望进一步加剧,铜箔盈利将持续爬升。