银行业行业周报:政策推动“稳信贷” 银行中报表现亮眼

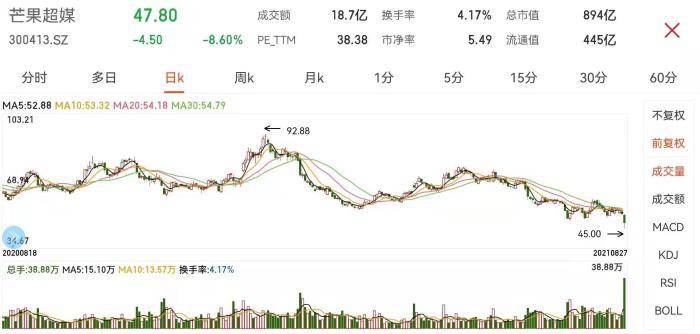

银行板块表现及资金动向。A股方面,本周银行指数震荡走低,全周下跌1.55%,跑输沪深300指数2.76pct,各行业涨跌幅排名29/30。仅有7家银行股上涨,均为城农商行;除成都银行(+9.6%)涨幅较为明显外,渝农商、青岛、南京、郑州、西安等银行上涨;北向资金本周净流入179.97亿,对A股银行板块持仓比例较上周下降0.26pct至7.35%;北向资金净买入较多的有招行(+17.42亿)、平安(+11.00亿)、成都(+1.12亿)。

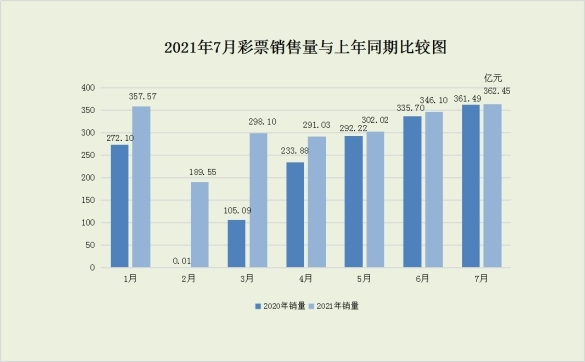

央行货币信贷形势分析会强调“增强信贷总量增长的稳定性”。8月23日,人民银行召开金融机构货币信贷形势分析座谈会,研究当前货币信贷形势,部署下一阶段货币信贷工作。下半年以来经济增长有所承压,7月金融数据显示信贷结构欠佳,表外影子银行持续收缩,料8月贷款增量依然平淡。造成当前结构性有效需求不足的成因主要在于经济金融区域分化加大,叠加地产、城投等领域监管趋严,政策支持领域与抑制领域融资出现严重冷热不均,影子银行体系现金流风险加大。会议强调:“衔接好今年下半年和明年上半年信贷工作,加大信贷对实体经济特别是中小微企业的支持力度,增强信贷总量增长的稳定性”。监管政策导向在于稳定贷款总量增长,在影子银行体系持续收缩情况下,表内贷款需要起到托底社融的作用,即“表外不够表内凑”。

后续稳信贷“量”的着力点可能主要有三方面:1)推动区域信贷再平衡,国有大行将扮演头雁效应,稳定区域金融风险;2)增加表内贷款额度,对冲表外信用体系收缩;3)择机对于特定领域调控政策进行微调,防止出现资产抛售的负向循环。在此情况下,预计全年新增人民币贷款有望突破20万亿,由此带动社融增量大致稳在31万亿,社融增速将在未来两个月触底后小幅反弹。

“价”的方面,若未来宏观经济承压与信贷供需矛盾驱动贷款利率下行,则无需通过“下调MLF利率→LPR报价”方式引导贷款利率下降。预计政策更多从银行负债端入手,通过为银行“减负”,稳定负债成本,加大再贷款、再贴现等定向工具使用,引导银行降低贷款利率,维持息差在大体稳定的水平。

银行中期业绩表现优异,有利于稳定股价。截至8月27日晚,共有30家A股上市银行完成中期业绩披露,主要呈现以下特征:1)多数银行营收及盈利改善,共有22家银行上半年营收及净利润增速双双较1Q21提升;2)不良率稳中趋降,风险抵补能力进一步增强;2)拨备反哺提振盈利增速,资产质量改善情况下,拨备计提压力缓释,有力提振盈利增速,优质上市银行业绩表现亮眼,有9家上市银行盈利增速升破20%;3)资产规模增长叠加结构优化,驱动净利息收入“以量补价”;虽然资产收益率有所承压,但负债成本管控有助息差企稳;4)财富管理业务成为重要增长点,随着银行加强零售布局、居民财富积累增厚,招行、平安等银行财富管理客群持续拓展、中收贡献增势强劲,如招行代理基金、保险等所获取的服务手续费同比录得40%高增。

受经济增长及信贷需求悲观预期影响,本周银行板块有所调整。虽然市场对下一阶段地产、基建投资增长的不确定性仍有所担忧,但当前政策明确强调稳定贷款总量增长;同时,上市银行中期业绩表现亮眼,3Q整体经营仍可能延续向好趋势,当前银行板块估值偏低,股价表现“进可攻、退可守”,全年有较为明确的绝对收益。较好的业绩、低廉的估值以及潜在的调控政策微调,构成了下阶段银行表现的驱动要素。其中,地产融资政策适度调整可能形成催化剂。

风险提示:宏观经济不及预期;区域分化程度加剧;流动性或扰动资金配置。