南方基金:3.15特辑丨投资基金必须知道的事——债券违约是什么?

南方基金提醒您坚持理性投资,提高警惕慎重投资。

在进行一项投资之前,一定要弄清所投资产品的底层资产,明白底层资产的收益来源和风险所在,这样才有助于后续理性投资。

债券是公募基金重要的底层资产之一,但由于门槛较高,普通投资者较难直接参与债券投资,主要还是通过选取基金、理财产品间接参与,所以导致很多人对债券有些陌生。

和股票一样,想要获取收益就要承担风险,债券投资虽然相对股票来说较为稳健,但也会面临很多风险,特别是,随着国内债券市场规模的迅速扩大和投资者参与债券投资意愿与需求的上升,债券违约等风险事件也开始出现。

1、什么是债券违约风险?

债券违约风险又称“信用风险”,是指债券发行主体由于出现资金兑付困难,无法按照起初的约定偿还本金和利息,引起债券价格下跌的风险。

2、为什么会出现债券违约?

企业出现债券违约,原因在于企业的资金链出现问题,主要源于以下几种情况——

1、企业盈利能力下降,比如经营基本面出现明显恶化;2、企业融资环境恶化,比如滥用高杠杆、银行抽贷等;3、企业内部管理问题,比如管理违规、被调查或者控制人变更等。

3、当下债券违约情况怎么样?

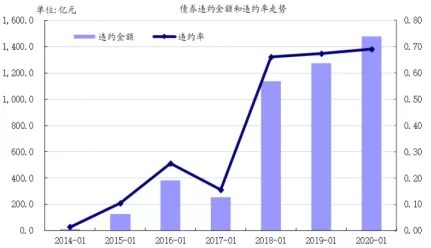

据国信证券经济研究所统计,2020年债券违约率为0.69%,违约率基本和2018年、2019年持平,违约金额超过1400亿元。

资料来源:国信证券经济研究所,WIND。

债券违约常态化背景下,公募基金管理人是如何防范的?

一般来说,公募基金会通过构筑事前——事中——事后三道防线,应对债券违约风险频发:

事前:建立内部信用评级团队和债券风控制度,分别从信用排查、信用策略等角度构建完整的债券信用管理体系;

事中:在固收资产配置过程中,将防范信用风险放在首要位置,重仓证券投资应有充分且持续的研究支持和内部信用评级管理,实时监控投资结构、集中性以及组合资产流动性等指标;

事后:除了前端的深度调研和事中的风险把控之外,公募基金还会建立完善巨额赎回情形的风险管控措施,做牢做实流动性风险管理工具使用机制,并持续建立健全风险处置和化解机制等。