金融科技赋能消费金融 民生易贷打造核心竞争力

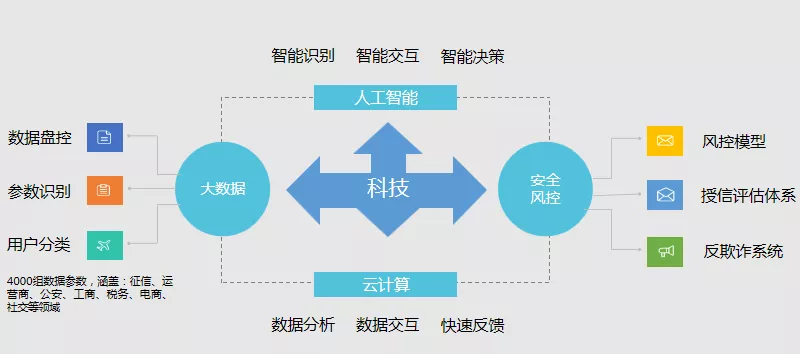

随着金融科技的逐步深入,越来越多的互金平台意识到金融科技的在金融领域的应用已经深入到骨髓,在征信体系不完善、贷款人资质参差不齐、传统风控难以满足互联网金融发展的条件下,普惠金融的发展对金融产品的风险控制提出一定要求,大数据风控、反欺诈技术、深度学习、人工智能风控技术随之出现。

金融科技促风控 消费金融的致胜法门

消费升级使得消费金融迎来爆发时刻。互联网消费金融能够通过“消费金融化、金融生活化”,实现金融资源跨期、错期配置,还可为消费尤其是电子商务提供良好的金融服务环境。风控对于金融来说永远是核心,无论是传统金融还是互联网消费金融。

民生易贷结合自身在互联网金融和资产端的优势,利用前期对用户数据的沉淀,通过用户在其他消费场景的行为数据的分析,探索出一套适合自身平台发展需要的风控模型,截止目前,民生易贷已经拥有了生物特征识别、机器学习与模型训练、自然语言处理、大数据抓取与数据处理、基于大数据的用户画像五类技术,并将这些技术应用于消费金融领域的金融服务自动化、客户关系管理、反欺诈、智能客服、质量管理、贷后管理等多个方面。

通过金融科技的渗入,民生易贷的反欺诈识别和高危人群识别做到了批量处理的方式,极大的提升了风控人员的审批效率,同样基于前期借款客户大数据抓取和用户行为数据的分析,为平台筛选出具有偿还能力的借款用户,使得平台在贷前和贷中就能有效把控客户的用户行为,使得在贷后期间,催收团队只需要利用智能客服系统就能完成催收,最大限度的保障出借用户资金的回款。

传统风控和互联网风控相结合 打造核心竞争力

传统金融的风险控制,主要是基于央行的征信数据及银行体系内的生态数据依靠人工审核完成。而征信系统里真正有信贷记录的自然人数仅有3.8亿人(2016年数据),因此对于其他人就需要靠其他数据来进行信贷风险的判断。互联网的发展和大数据的崛起,有效地将征信数据范围做了很大的延伸,使得我们可以利用更多的非金融机构数据进行风险控制。

目前业内不少互金平台都在发力智能风控系统的建设,但在实际工作中也经常会遇到一味炒作概念的,过分夸大其中机器学习和AI所能起到的作用,或者盲目追求高深复杂的算法,民生易贷自成立之初,就加强传统的银行风控和大数据风控相结合,在消费金融的赛道上深耕细作,抢占消费金融的发展先机。

未来,民生易贷将始终把出借人的利益放在第一位,继续打造专业的科技的服务团队,在业务合规的基础上,提升平台的产品体验和风控能力。